Play pójdzie we francuskie ręce. "Iliad przyspieszy rozwój internetu stacjonarnego. Może sięgnąć po UPC lub Vectrę"

W poniedziałek Play Communications przyjął ofertę przejęcia 100 procent akcji tego operatora przez francuską grupę Iliad. Po ogłoszeniu tej decyzji akcje polskiego telekomu powędrowały w górę o ponad 36,7 procent. - Play był zawsze dobrym kandydatem do przejęcia. Dzięki Iliad zapewne poszerzy ofertę dostępu do internetu stacjonarnego i usług konwergentnych, w przyszłości Iliad może wyciągnąć rękę po UPC lub Vectrę. Użytkownicy nie odczują rewolucji - oceniają w rozmowie z Wirtualnemedia.pl eksperci rynku telekomunikacyjnego.

W poniedziałek pojawiła się informacja o tym, że Play Communications, operator polskiej sieci komórkowej Play przyjął ofertę zakupu 100 proc. udziałów tej spółki przez francuską grupę telekomunikacyjną Iliad.

W sumie za 100 proc. akcji Playa francuska grupa telekomunikacyjna, kontrolowana przez miliardera Xaviera Niela, chce zapłacić 2,2 mld euro (około 10 mld zł). Porozumiała się już z dwoma głównymi akcjonariuszami jednej z czterech największych sieci mobilnych w Polsce - Thorem Bjorgolfssonem i Panosem Germanosem.

39 złotych za akcję, kurs ostro w górę

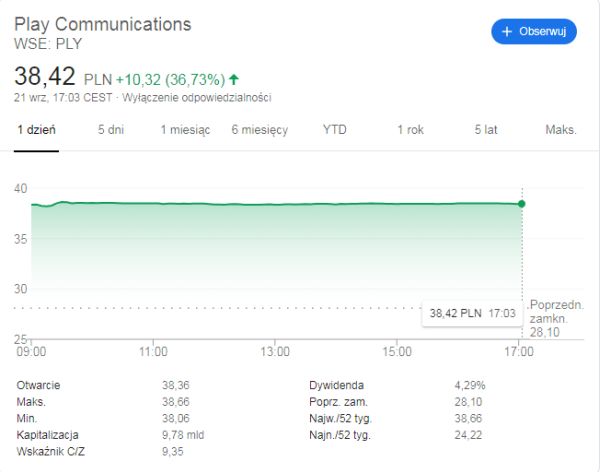

W wezwaniu Iliad zaproponował 39 zł za akcję Play. Zaznaczono, że średnia arytmetyczna cen akcji Play, którymi handlowano na giełdzie przez ostatnie 6 miesięcy wynosi 30,6 zł. Tym samym cena w wezwaniu jest od niej o 27,4 proc. wyższa.

Zapisy do sprzedaży walorów Play będą przyjmowane od 19 października do 17 listopada br. W wezwaniu pośredniczy biuro maklerskie Santander Bank Polska.

Iliad poinformował, że rada dyrektorów Play zaaprobowała ogłoszenie wezwania na wszystkie akcje po 39 zł za sztukę oraz że koncern zawarł wiążącą umowę zakupu po tej cenie 40-proc. pakietu kontrolnego od dwóch „referencyjnych akcjonariuszy" polskiego telekomu.

Na wiadomość o planowanej zmianie właściciela Play pozytywnie zareagowała giełda. W poniedziałek akcje telekomu zwiększyły swoją wartość do kwoty 38,42 zł za sztukę, co oznaczało wzrost o 36,73 proc. W efekcie na koniec dnia kapitalizacja spółki osiągnęła poziom 9,78 mld zł.

Apetyt na internet stacjonarny i UPC

Rynek okazał się wstrzemięźliwy w kwestii oceny planowanego przejęcia Play przez Iliad. W przesłanym do nas komunikacie operator unika na razie informacji na temat planów związanych z akwizycją.

- Zarząd Play pozytywnie podchodzi do oferty złożonej przez Iliad - czytamy w przesłanym nam komunikacie Play. - Tworzy to nową perspektywę przed wyzwaniami stojącymi przed telekomami działającymi na Polskim rynku, takimi jak rozwój technologii 5G, wdrożenie oferty sieci szerokopasmowej, rozwój usług chmurowych oraz zaproponowanie nowego podejścia do telewizji. Obie spółki wyróżniają się nieszablonowym podejściem do rynku telekomunikacyjnego. Udowodniły to rewolucjonizując rynki telekomunikacyjne, na których działają poprzez danie klientom wolności wyboru w dostępie do usług cyfrowych.

Play zapewnia o swojej wierze w to, że Iliad wesprze polskiego operatora w utrzymaniu konkurencyjnej pozycji na rynku oraz w inwestycjach w rozwój usług telekomunikacyjnych w Polsce, z korzyścią dla klientów detalicznych oraz przedsiębiorców.

- Jednocześnie jesteśmy w Play przekonani, że ta transakcja przyczyni się do międzynarodowego rozwoju grupy Iliad – twierdzi polski telekom.

Ostrożne w ocenach transakcji jest także Ministerstwo Cyfryzacji (MC). - Decyzja przejęcia 100 proc. akcji spółki Play Communications przez Grupę Iliad jest decyzją biznesową, wymagającą jeszcze zatwierdzenia przez Komisję Europejską, w związku z czym na obecnym etapie nie można przewidzieć, jakie będzie ona miała finalnie przełożenie na rynek telekomunikacyjny w Polsce i tym samym pozycję Play - ocenia MC. - Niemniej jednak biorąc pod uwagę profil Grupy Iliad oraz systematyczny rozwój usług dostępu do telefonii mobilnej, jak i internetu, nie tylko na rynku macierzystym (tj. we Francji), należy spodziewać się zbliżonej/podobnej dynamiki rozwoju, obserwowanej np. we Włoszech, co w konsekwencji może korzystnie wpłynąć na możliwości dostępu do oferowanych usług w Polsce.

Konrad Księżopolski, analityk Haitong Bank w komentarzu dla Wirtualnemedia.pl w bardziej szczegółowy sposób analizuje konsekwencje przejęcia Play przez Iliad.

Czytaj także: Play: możliwe ograniczenia dla Huawei przy 5G to 0,9 mld zł dodatkowych inwestycji

- Wiele razy wskazywaliśmy Play jako bardzo dobrego kandydata do przejęcia przez zewnętrzne podmioty - przypomina Konrad Księżopolski. - Wezwanie Iliad materializuje ten scenariusz. W ostatnim raporcie Haitong Banku na temat rynku telekomunikacyjnego spekulowaliśmy że być może Liberty Global (właściciel UPC) mógłby być zainteresowany przejęciem Play, zwłaszcza po dość zaskakującej decyzji o przejęciu Sunrise Communication w Szwajcarii (rok temu Liberty Global chciał sprzedać swój biznes do Sunrise Communication). Cena 39 zł na akcje implikuje wskaźnik ok 6,6x EV/EBITDA 2020E. Cena wezwania jest o ok. 10 proc. wyższa od wyceny Haitong Banku na poziomie 35,5 zł. Cena wezwania jest z wyraźną ok. 39 proc. premią do ceny z dnia poprzedzającego oraz jest wyższa od średniej ceny z ostatnich 3, 6 i 12 miesięcy. Biorąc pod uwagę, że Iliad ma już uzgodniony zakup 41 proc. od głównych akcjonariuszy wydaje się mało prawdopodobne, że nastąpi podniesienie ceny w wezwaniu.

Nasz rozmówca podkreśla, że historia Iliad jest dość podobna do Play. Oba telekomy należały do tzw. market challengerów, którzy weszli na rynek telekomunikacyjny w momencie kiedy był on już podzielony przez tzw. zasiedziałych operatorów.

- Poprzez agresywną politykę cenową i marketing oba telekomy odniosły bardzo duży sukces komercyjny i biznesowy – ocenia Księżopolski. - Iliad poszedł o dwa kroki dalej, gdyż po pierwsze oprócz rozwoju w biznesie mobile rozpoczął silny rozwój w biznesie stacjonarnego dostępu do internetu poprzez dostęp FTTx. Po drugie, Iliad rozpoczął geograficzną ekspansję, wchodząc na rynek włoski, a teraz polski.

Biorąc pod uwagę fakt, że Play jest już liderem rynkowym jeśli chodzi o bazę kart SIM oraz fakt, że ceny usług telko w Polsce należą do najniższych w Europie analityk Haitong Banku nie oczekuje, że pojawienie się Iliad w Polsce będzie oznaczało powrót do bardziej agresywnej kampanii cenowej ze strony Play.

- Wydaje się, że wszystkim telekomom dziś powinno zależeć na budowaniu gotówki (FCF), aby finansować przyszłe inwestycje w rozwój technologii 5G - zaznacza Księżopolski. - Raczej spodziewałbym się, że Iliad może przyspieszyć lub nawet zmodyfikować strategię Play odnośnie dostępu do internetu stacjonarnego. Iliad we Francji realizuje strategie konwergentną. Strategia ta, jak pokazuje przykład wielu telekomów, okazuje się być zwycięska. Pandemia Covid-19 pokazała jak ważny jest dostęp do szybkiego i stabilnego internetu oraz dobrego contentu TV/video. Wydaje mi się, że Iliad może chcieć zmodyfikować strategię Play w kierunku bardziej konwergentnym, co może oznaczać, że operaotr nie musi być jedynym aktywem w spektrum zainteresowania. Nie wykluczałbym scenariusza, że Iliad po zakupie Play zainteresuje się jedną z sieci kablowych np. UPC lub Vectrą.

Nie będzie rewolucji

Rozmawiając z nami Tomasz Kulisiewicz, ekspert rynku telekomunikacyjnego podkreśla, że Iliad przejmując Play dobrze wie na jaki rynek wchodzi. Dlatego z punktu widzenia użytkowników nie należy spodziewać się znaczących czy niekorzystnych zmian w ofercie.

- Wydarzenie jest rzeczywiście bardzo ciekawe, bo od czasu włączenia Polkomtela do grupy Polsatu Play był jedynym znaczących operatorem na rynku polskim, który wśród głównych akcjonariuszy nie miał gracza z rynku komunikacji elektronicznej, ale mimo tego dawał sobie świetnie radę - ocenia Tomasz Kulisiewicz. - Teraz zyskuje bardzo silnego właściciela-partnera branżowego, co oczywiście wzmocni jego pozycję, zwłaszcza finansową.

Jak zaznacza ekspert patrząc na transakcję z punktu widzenia użytkowników: - Nie sądzę, by nowy właściciel zamierzał robić w firmie jakiś przewrót i rezygnować z dotychczasowych osiągnięć Playa. Na pewno zarząd Iliada zdaje sobie sprawę, że wchodzi na rynek dojrzały, na którym sytuacja jest zupełnie inna, niż w końcu lat 90., kiedy na polski rynek wchodził ówczesny France Telecom, czy ponad dekadę później, kiedy grupa Deutsche Telekomu ostatecznie przejmowała PTC. Od tamtego czasy wydawało się zresztą, że na rynku polskim nie pojawi się już żaden znaczący operator zagraniczny - ani samodzielnie, ani jako właściciel czy znaczący akcjonariusz. Warto zaznaczyć, że na transakcji zyskuje też Iliad, bo grupa będzie teraz szóstym pod względem liczby użytkowników operatorem telefonii mobilnej w Europie - podsumowuje Kulisiewicz.

Iliad ma 26 mln klientów we Francji i Włoszech

Grupa Iliad jest obecna we Francji (w 2012 grupa weszła w telefonię komórkową, startując z ofertą pod nazwą Free Mobile) i Włoszech (działa o od dwóch lat), mając tam 26 mln klientów. Firma zatrudnia 11 tys. osób. - Play i iliad mają tą samą historię. Obie firmy weszły na swoje ustabilizowane rynki telekomunikacyjne jako ostatni gracze. Od tamtej pory rozwijały się niezwykle szybko i obu udało się zostać liderami na swoich rynkach, zachowując wciąż filozofię bycia challengerami - opisano w komunikacie.

- Play i Iliad wyróżniają się nieszablonowym podejściem do rynku telekomunikacyjnego. Play i Iliad mają wspólne DNA. Obie firmy posiadają silne marki oparte o wyraźne pozycjonowanie stosunku wartości do ceny. Innowacyjność, prostota i odpowiedzialność są podstawą strategii firm - dodano.

- Jesteśmy przekonani, że Iliad wesprze Play w utrzymaniu konkurencyjnej pozycji na polskim rynku oraz w inwestycjach w rozwój usług telekomunikacyjnych w Polsce, z korzyścią dla polskich klientów detalicznych oraz przedsiębiorców. Jednocześnie, jesteśmy w Play przekonani, że ta transakcja przyczyni się do międzynarodowego rozwoju grupy Iliad - podkreślono.

Niezmiernie cieszy mnie ten wspaniały projekt, bo nasze dwie Grupy mają wiele wspólnego! Już teraz #witamy 2 800 pracowników @Play_Polska, którzy dołączą do nas za kilka tygodni 🎉

— Thomas REYNAUD (@TomReynaud1789) September 21, 2020

- Biorąc pod uwagę wszystkie wymienione podobieństwa i korzyści, zarząd Play pozytywnie podchodzi do oferty złożonej przez iliad. Widzimy przed nami wiele ekscytujących wyzwań na polskim rynku, takich jak: rozwój technologii 5G, wdrożenie oferty sieci szerokopasmowej, rozwój usług chmurowych oraz zaproponowanie nowego podejścia do telewizji. Cieszymy się, że będziemy mogli podjąć te wyzwania z naszym nowym przyszłym udziałowcem - Jean-Marc Harion, od połowy ub.r. prezes Play.

Dziś grupa Iliad świadczy usługi telekomunikacyjne także w Irlandii i Szwajcarii, zatrudniając w sumie 15 tys. osób.

Czytaj także: Internet mobilny w Polsce: większe koszty korzystania przy malejącej cenie 1 GB

W II kwartale 2019 roku Play zanotował przychody w wysokości ponad 1,75 mld złotych, zaś zysk netto spółki osiągnął poziom 254 mln. W całej pierwszej połowie br. operator poprawił te wskaźniki odpowiednio o 3,6 oraz 32,6 proc. Na koniec czerwca całkowita liczba użytkowników sieci przekraczała 15 mln, z czego ponad 66 proc. stanowili abonenci. Uruchomiona wiosną 2019 r. platforma Play Now TV Box ma 17,6 tys. odbiorców.

Newsletter

Newsletter

Ruszyły zdjęcia do nowego sezonu serialu „Rodzinka.pl”. Serial wraca jesienią

Ruszyły zdjęcia do nowego sezonu serialu „Rodzinka.pl”. Serial wraca jesienią  Platforma Canal+ znacząco poszerza zasięg

Platforma Canal+ znacząco poszerza zasięg  Czy Polacy przepłacają za platformy cyfrowe? Sprawdziliśmy ceny w 10 krajach

Czy Polacy przepłacają za platformy cyfrowe? Sprawdziliśmy ceny w 10 krajach  Spowiedź pracownicy Rydzyka. Jak była dziennikarka wspomina Radio Maryja?

Spowiedź pracownicy Rydzyka. Jak była dziennikarka wspomina Radio Maryja?  Stojak zamiast dziennikarza. Lepsza zmiana w Radiu Szczecin [FELIETON]

Stojak zamiast dziennikarza. Lepsza zmiana w Radiu Szczecin [FELIETON]

Dołącz do dyskusji: Play pójdzie we francuskie ręce. "Iliad przyspieszy rozwój internetu stacjonarnego. Może sięgnąć po UPC lub Vectrę"