Właściciel TVN rozdziela telewizję i streaming

Warner Bros. Discovery w swojej strukturze operacyjnej wyodrębni dwa główne segmenty: z telewizją linearną oraz ze streamingiem i wytwórniami filmowymi. Firma podkreśla, że każdy z nich ma inne cele biznesowe.

Segment telewizji linearnej Warner Bros. Discovery obejmie kanały tv, m.in. te z portfolio grupy TVN. Natomiast w drugim pionie znajdą się wytwórnie produkujące filmy, seriale i gry wideo oraz platformy streamingowe, na czele z Maksem.

Koncern wskazuje w komunikacie, że każdy z tych obszarów ma inne cele operacyjne i strategiczne. Segment telewizyjny będzie skupiał się na osiąganiu jak najwyższej rentowności i przepływów pieniężnych, co ma pomóc w zmniejszaniu zadłużenia. Natomiast pion ze streamingiem i wytwórniami ma na celu dalszy wzrost oraz wysokie zwroty z inwestycji.

CZYTAJ TEŻ: To w końcu dobrze czy źle? Eksperci tłumaczą nam decyzję Tuska ws. TVN i Polsatu

Taka struktura ma zwiększyć przejrzystość i elastyczność firmy. - Nadal priorytetowo traktujemy to, że nasza działalność w obszarze telewizji linearnej jest dobrze przygotowana do dalszego generowania przepływów pieniężnych, natomiast nasza działalność w zakresie streamingu i wytwórni koncentruje się na napędzaniu wzrostu poprzez opowiadanie najbardziej fascynujących historii na świecie - opisuje David Zaslav, szef Warner Bros. Discovery.

Na reorganizację zgodziła się rada dyrektorów koncernu (to odpowiednik rady nadzorczej w polskich firmach). Zmiany mają zostać wprowadzone do połowy przyszłego roku.

Plan nowej struktury Warner Bros Discovery spodobał się inwestorom giełdowym. Zaraz po jego ogłoszeniu akcje firmy w handlu przedsesyjnym drożały o ponad 6 proc.

Kurs firmy przez ostatnie trzy miesiące zyskał co prawda 55 proc., ale po wcześniejszych spadkach wciąż jest o ponad połowę niżej niż w kwietniu 2022 roku, gdy sfinalizowano fuzję WarnerMedia i Discovery.

Warner Bros. Discovery chce sprzedać TVN?

Zaslav zaznaczył, że nowa struktura pozwoli Warner Bros. Discovery lepiej wykorzystywać „strategiczne możliwości pojawiające się na ewoluującym rynku mediów”. Żadnych dalszych informacji o tych możliwościach nie podano.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

W lipcu br. „Financial Times” donosił, że Warner Bros. Discovery przygotowuje plan podziału. Osoba zaangażowana w te plany powiedziała jednak, że choć taki podział początkowo wyglądał „atrakcyjnie na papierze, stworzyłby bardzo poważne wyzwania operacyjne”, np. dotyczące praw do transmisji sportowych albo określania, co i kiedy trafia do tradycyjnej telewizji, a co do streamingu. „W najlepszym przypadku będziemy mieli do czynienia z wieloletnimi wyzwaniami prawnymi” - stwierdziła.

W grze ma być również sprzedaż części aktywów koncernu. W sierpniu „Financial Times” informował, że firma rozważa zbycie grupy TVN lub swoich spółek produkujących gry wideo. Dlatego koncern myśli o sprzedaży grupy TVN lub biznesu gier wideo.

Ile Warner Bros. Discovery zarabia w telewizji, streamingu, z filmów i gier

W trzecim kwartale 2024 roku Warner Bros. Discovery wypracował 9,62 mld dolarów przychodów, o 4 proc. mniej niż rok wcześniej. Bez wpływu zmian kursów walut spadek wyniósł 3 proc.

To skutek przede wszystkim sporo niższych wyników pionu wytwórni filmów i gier wideo, którego przychody latem ub.r. wywindowała premiera „Barbie”. W zeszłym kwartale „Beetlejuice” i „Twisters” nie zgromadziły podobnej widowni, przez co wpływy z kin skurczyły się o 40 proc. Przychody z gier wideo zmalały natomiast o 31 proc. (latem ub.r. dobrze sprzedawał się „Mortal Kombat 1”), za to te z dystrybucji telewizyjnej podskoczyły o 30 proc. (przed rokiem osłabiły je strajki scenarzystów i aktorów).

Łączne przychody segmentu wytwórni zmalały o 17 proc. do 2,68 mld dolarów. Przy dużo słabszym spadku kosztów ubyło prawie 60 proc. zysku na poziomie skorygowanej EBITDA - zmalał z 727 do 308 mln dolarów.

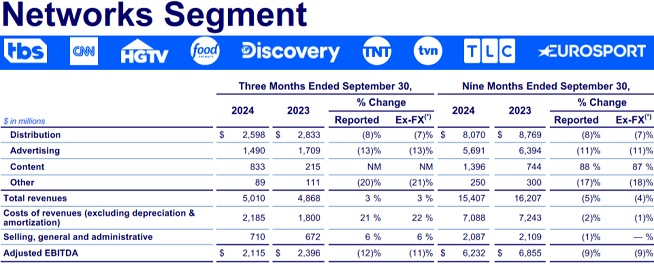

Ponad połowę biznesu Warner Bros. Discovery stanowią tradycyjne stacje telewizyjne, m.in. te należące do przejętej w 2018 roku grupy TVN. W zeszłym kwartale segment telewizyjny wypracował wzrost przychodów o 3 proc. do 5,01 mld dolarów, o czym przesądziły transmisje z letnich igrzysk olimpijskich.

Wpływy ze sprzedaży treści poszybowały w górę z 215 do 833 mln dolarów, a zdecydowaną większość tego wzrostu (578 z 618 mln) przypadło na sublicencje do pokazywania igrzysk.

CZYTAJ TEŻ: Spółka TVN znów ma prezesa

Igrzyska zmniejszyły też spadkową dynamikę przychodów reklamowych (o 13 proc. do 1,49 mld dolarów). Napędza ją natomiast sytuacja w USA i Kanadzie, gdzie nastąpił spadek o 21 proc.

W Ameryce Północnej maleje też rynek płatnej telewizji: w zeszłym kwartale liczba jej klientów korzystających ze stacji Warner Bros. Discovery zmalała o 9 proc. (2 pkt proc. wynika ze sprzedaży kanałów regionalnych AT&T SportsNet) przy wzroście średnich opłat od operatorów o 5 proc. W efekcie przychody z dystrybucji zmniejszyły się o 8 proc. do 2,6 mld dolarów.

Igrzyska to dla koncernu nie tylko zarobek. Koszty ich transmisji w całym br. sięgnęły 663 mln dolarów, przez co w zeszłym kwartale koszty uzyskania przychodów poszły w górę o 21 proc. (bez sprzedaży AT&T SportsNet wzrost byłby o ok. 7 pkt proc. wyższy).

Natomiast skorygowany zysk EBITDA zmalał o 12 proc. do 2,11 mld dolarów. 65 mln dolarów spadku wynika z obsługi igrzysk.

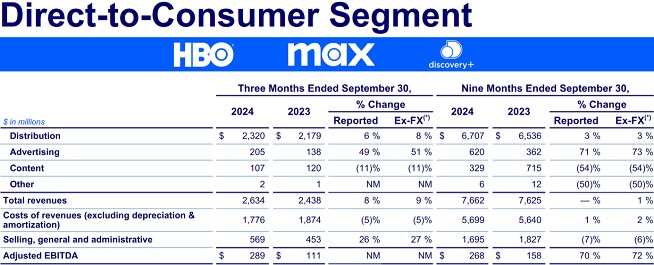

Zdecydowanie wzrostowy kwartał ma natomiast za sobą segment streamingowy Warner Bros. Discovery. Jego wpływy zwiększyły się o 8 proc. do 2,63 mld dolarów, z czego sprzedaż subskrypcji - o 6 proc. do 2,32 mld. Wynika to ze wzrostu liczby subskrybentów (w pierwszym kwartale br. platforma Max pojawił się w Ameryce Południowej, a w drugim w wielu krajach Europy, m.in. Polsce) oraz podwyższania cen.

CZYTAJ TEŻ: Player przywrócił pakiet z kanałami TV. Wcześniej odsyłał do Max

Coraz popularniejszy jest tańszy pakiet Maksa z reklamami przy treściach. W efekcie przychody reklamowe podskoczyły ze 138 do 205 mln dolarów.

Z kolei koszty uzyskania przychodów zmniejszyły się o 5 proc. do 1,78 mld dolarów, zaś wydatki ogólne, administracyjne i sprzedażowe poszły w górę o 26 proc. do 569 mln, bo trzeba było promować Maksa po wejściu do kolejnych krajów oraz transmisje z igrzysk na platformach streamingowych w Europie.

Mimo to kwartalny skorygowany zysk EBITDA pionu streamingowe wzrósł prawie trzykrotnie - ze 111 do 289 mln dolarów.

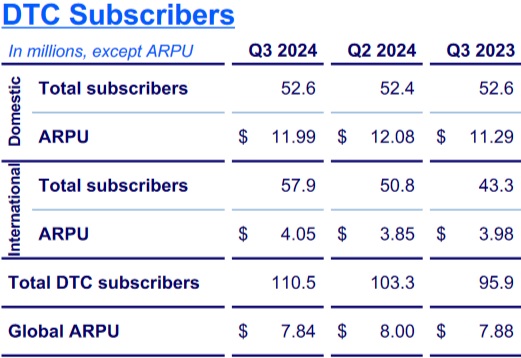

Na koniec września br. z platform streamingowych koncernu korzystało 110,5 mln użytkowników, wobec 103,3 mln na koniec czerwca. Prawie cały wzrost nastąpił poza USA i Kanadą, gdzie liczba subskrybentów poszła w górę z 50,8 do 57,9 mln.

To klienci przede wszystkim Maksa (przez kwartał ich liczba zwiększyła się o 7,2 mln), przy czym na niektórych rynkach działają jeszcze platformy discovery+, HBO i HBO Max.

W USA i Kanadzie średni przychód subskrybenta wzrósł rok do roku z 11,29 do 11,99 dolara, zaś na innych rynkach - z 3,98 do 4,05 dol.

Pierwszy zysk netto po fuzji, 41 mld dol. długu

Skorygowany zysk EBITDA Warner Bros. Discovery wyniósł w zeszłym kwartale 2,41 mld dolarów. To 19 proc. mniej niż przed rokiem. Wolne przepływy pieniężne poszły w dół z 2,06 mld do 632 mln dolarów.

Za to zysk operacyjny koncernu zwiększył się r/r z 97 do 281 mln dolarów, a wynik netto - z 407 mln dolarów straty do 141 mln zysku. Firma osiągnęła pierwszy kwartalny zysk netto od sfinalizowania w kwietniu 2022 roku fuzji Discovery i WarnerMedia.

W całym 2022 roku strata netto koncernu sięgnęła 7,3 mld dolarów, w 2023 roku - 3,08 mld, a w pierwszej połowie br. - aż 10,98 mld. Najmocniej w dół rentowność ciągnęły trzy kategorie wydatków: obsługa zadłużenia (firma w 2022 roku na odsetki przeznaczyła 1,78 mld dolarów, w ub.r. - 2,22 mld, a w pierwszej połowie br. - 1,03 mld), restrukturyzacja (w 2022 roku kosztowała 3,76 mld dolarów) oraz odpisy (w drugim kwartale br. sięgnęły aż 9,4 mld dolarów, dotyczyły głównie pionu telewizji linearnej).

Za to w zeszłym kwartale wydatki związane z restrukturyzacją wyniosły jedynie 9 mln dolarów (rok wcześniej: 269 mln), koszty odsetkowe zmalały r/r z 574 do 494 mln), a dodatki wynik z podatku dochodowego wzrósł ze 125 do 319 mln.

Na koniec września br. zadłużenie brutto Warner Bros. Discovery sięgało 40,7 mld dolarów. Jego średnia zapadalność to 13,6 roku, a roczne oprocentowanie - 4,7 proc. W zeszłym kwartale spłaciła 0,9 mld dolarów części kapitałowej.

Z drugiej strony koncern miał 3,5 mld dolarów zasobów gotówkowych, a wskaźnik zadłużenia netto do zysku EBITDA z minionych 12 miesięcy wynosił 4,2.

Newsletter

Newsletter

Prezydent ogłasza żałobę narodową w dzień pogrzebu papieża Franciszka. Koncert w TVP przełożony

Prezydent ogłasza żałobę narodową w dzień pogrzebu papieża Franciszka. Koncert w TVP przełożony  Co pokażą „kanały widmo” Polsatu po odkodowaniu?

Co pokażą „kanały widmo” Polsatu po odkodowaniu?  Wszystko, co wiadomo o piątym sezonie „Emily w Paryżu”

Wszystko, co wiadomo o piątym sezonie „Emily w Paryżu”  Znamy wykonawców koncertu „Premiery” tegorocznego festiwalu w Opolu

Znamy wykonawców koncertu „Premiery” tegorocznego festiwalu w Opolu  Wyborcza idzie śladem Gazeta.pl. Wielkie badanie wśród czytelników

Wyborcza idzie śladem Gazeta.pl. Wielkie badanie wśród czytelników

Dołącz do dyskusji: Właściciel TVN rozdziela telewizję i streaming