Jak uniknąć dodatkowych kosztów podczas wakacji

Nawet 20% więcej mogą kosztować zagraniczne zakupy, jeśli nierozważnie korzystasz z plastikowych kart poza granicami kraju. Wszystkiemu winne są przewalutowania, opłaty, prowizje, a czasem nawet oprocentowanie. Kosztów tych można jednak uniknąć.

Wakacje już trwają, a do tego 27 czerwca świętujemy „europejski dzień bez gotówki”. Trudno o lepszą okazję, aby przypomnieć podstawowe zasady płacenia „plastikowym pieniądzem”. Korzystanie z kart ma pewne atuty – bezpieczeństwo, wygodę czy oszczędność czasu. Z drugiej strony nierozważne ich użycie może powodować dodatkowe koszty – szczególnie w przypadku zakupów poza granicami kraju.

Przykład? Załóżmy, że Jan Rozrzutny postanowił w Wielkiej Brytanii skorzystać z bankomatu stojącego w parku rozrywki, aby wyjąć 100 funtów (wg. kursu średniego NBP odpowiada to kwocie około 480 zł). W portfelu miał akurat kartę kredytową wydaną do podstawowego konta prowadzonego w polskim banku. W takim wypadku naraża się na następujące koszty:

1) przewalutowanie funtów na euro, bo taka jest waluta karty kredytowej,

2) przewalutowanie euro na złotówki, bo taka jest waluta, w jakiej spłacić trzeba będzie zobowiązanie,

3) prowizja za przewalutowanie pobierana przez bank,

4) prowizja za wyciągnięcie gotówki przy pomocy karty kredytowej,

5) prowizja pobierana przez właściciela / operatora sieci bankomatów,

6) oprocentowanie długu na karcie kredytowej.

W sumie może wyjść nawet 10-20% więcej niż wynikałoby ze zwykłego przeliczenia funtów na złotówki na podstawie kursu walutowego. Radzimy jak uniknąć tych niepotrzebnych kosztów.

1. Karta kredytowa w bankomacie kosztuje krocie

Pierwszą i podstawową zasadą, której nie powinien łamać Jan Rozrzutny jest niekorzystanie z karty kredytowej przy okazji wyciągania gotówki z bankomatu. Taka transakcja obarczona jest przynajmniej dwoma kosztami. Po pierwsze banki pobierają prowizję za pobieranie gotówki przy pomocy karty kredytowej – w kraju jak i poza jego granicami. Może to kosztować nawet kilka procent. Gdyby zachowawczo przyjąć stawkę 3%, od razu płacimy 14,4 zł za pobranie gotówki w kwocie 480 zł.

Gdyby tego było mało, to większość banków od razu zacznie naliczać odsetki od pozyskanej w ten sposób kwoty. Obecnie standardem jest oprocentowanie w wysokości 10% rocznie. Zwlekając więc ze spłatą karty przez 30 dni otrzymujemy dodatkowy koszt w kwocie 3,95 zł. Jako ciekawostkę warto dodać, że obie powyższe opłaty najpewniej byłyby wyższe jeśli wcześniej bank lub operator bankomatów naliczył jakąś dodatkową prowizję czy opłatę. Wtedy wspomniane procenty naliczać trzeba od wyższej kwoty. Nie mąćmy jednak nadmiernie tego przykładu. Dokładniejsze rozpisanie kosztów prezentuje ramka na końcu tekstu.

2. Unikaj przewalutowań

Wspomniane dotychczas źródła przychodów dla banku są bowiem tylko wierzchołkiem góry lodowej. Jan Rozrzutny w swojej transakcji naraził się także na dodatkowy koszt związany z przewalutowaniem. Chodzi o to, że walutą rozliczeniową karty wydanej przez polski bank może być na przykład euro lub dolar. W efekcie płacąc za coś w funtach najpierw przeliczana jest ta kwota na przykład na euro, a dopiero potem na złote. Pierwsze przewalutowanie realizowane jest przy dość korzystnym kursie organizacji płatniczej, ale drugie przewalutowanie leży już w gestii banku i to od jego oferty zależy jak dużo będzie to kosztować. W skrajnym przypadku z kieszeni wyparuje dodatkowe kilka procent pobieranej kwoty.

3. Prowizje czają się wszędzie

W 2015 roku głośno było o tym, że jeden z wystawców kart (VISA) postanowił załatwiać sprawę w prostszy sposób - jednym przewalutowaniem po przyzwoitym kursie zamienia zagraniczną walutę na złote. Problem w tym, że banki nie chcą wcale tracić tak intratnego źródła dochodu jaki wynikał z niekorzystnego dla klienta kursu wymiany walut. W efekcie dziś posiadacz „plastiku” musi przygotować się na to, że bank zarobi dzięki niemu także na dodatkowej prowizji za przewalutowanie. Jest to najbardziej zaskakujące, w przypadkach kiedy bank zarabia już dzięki spreadom. Gdyby jednak tego było mało, to część banków także chętnie naliczy dodatkową – nawet kilkuprocentową prowizję. Gdyby przyjąć znowu zachowawczo stawkę 3%, otrzymujemy kolejne 14,4 zł prowizji za wyjęcie „ze ściany” równowartości 480 złotych. W praktyce znowu koszt najpewniej będzie wyższy jeśli wcześniej naliczone zostały inne koszty.

4. Kup walutę i trzymaj ją na koncie

Niemal wszystkich powyższych opłat i prowizji Jan Rozrzutny mógł uniknąć dbając o swoje finanse jeszcze przed wyjazdem. Wystarczyło wybrać sensowne konto walutowe prowadzone w funtach, zamówić do takiego konta walutową kartę debetową, a wszystko zwieńczyć zakupem odpowiedniej liczby funtów poprzez internetowy kantor walutowy. Wszystko to można zrobić bezgotówkowo, choć trzeba mieć świadomość, że nie jest łatwo znaleźć bank, który odpuści wszystkie okazje do pobrania opłaty lub prowizji przy okazji otwarcia konta, wydania karty czy później korzystania z nich w trakcie urlopu. Atutem takiego rozwiązania jest fakt, że Jan Rozrzutny uniknąć może sporych kosztów, a do tego nie musi od razu kupować wszystkich potrzebnych mu funtów – w takcie wyjazdu mógłby wymienić dodatkową kwotę, gdyby okazało się to niezbędne – wszystko przez internet. Warto przy tym pamiętać, aby po powrocie do kraju zakończyć współpracę z bankiem udostępniającym konto walutowe, bo z czasem na dziś bezpłatne konto czy kartę może zostać nałożona opłata. Trzeba mieć też świadomość, że taki prosty i bezpieczny sposób zabrania ze sobą pieniędzy na zagraniczny wojaż ma sens w przypadku wyjazdu do kraju, gdzie bezgotówkowo płacić można popularnymi walutami (np. USD, EUR czy GBP). Dla rzadziej wykorzystywanych walut takich jak na przykład mongolskie tugriki czy brunejskie dolary, polskie banki nie prowadzą kont walutowych.

5. Unikaj rutyny

Na koniec pozostaje bardzo ważna rada, dzięki której Jan Rozrzutny może w przyszłości zaoszczędzić sporo pieniędzy. Korzystając z bankomatów i terminali płatniczych trzeba pamiętać, aby dokładnie czytać komunikaty pojawiające się na ekranach tych urządzeń. Powód? Urządzenia te coraz częściej mają na przykład funkcję DCC (Dynamic Currency Conversion). Chodzi po prostu o to, że terminal rozpoznaje skąd pochodzi karta, z którą akurat ma do czynienia i przelicza kwotę od razu na walutę obowiązującą w tymże kraju. Problem w tym, że jeśli korzystamy z polskiej karty wydanej do konta prowadzonego w funtach, to zupełnie bez sensu przez funkcję DCC funty przeliczone mogą zostać na złotówki, aby potem ze złotówek przeliczyć je z powrotem na funty. W ten sposób zamiast oszczędzać znowu narażamy się na koszty. Do tego zaproponowany przez DCC kurs może być niekorzystny.

Innym przykładem ważnego dla kieszeni komunikatu jest informacja o opłatach. O tych powinien informować na przykład bankomat o ile operator tych urządzeń za korzystanie z nich będzie oczekiwał gratyfikacji. Spodziewajmy się tego szczególnie na lotniskach, w parkach rozrywki, dużych muzeach czy kasynach. Podobnie zaskoczenie pojawić może się w sytuacji płacenia np. w restauracji gdzie zamiast prośby o PIN najpierw pojawi się możliwość wpisania kwoty, którą chcemy obdarować kelnera tytułem napiwku. W takich sytuacjach bezwzględnie unikajmy automatycznego wklepywania kodu i przeczytajmy czego oczekuje od nas terminal.

Jak zapłacić prawie 80 złotych za wyjęcie z bankomatu 100 funtów?

Jeśli chcesz wiedzieć jak dużo Jan Rozrzutny musiał zapłacić za swoją nieroztropną transakcję, zapraszamy do lektury. Po pierwsze w naszym przykładzie przy podjęciu 100 funtów z bankomatu w parku rozrywki na wstępie płacimy 5% kwoty operatorowi bankomatu. Z punktu widzenia kolejnych instytucji zaangażowanych w cały proces podejmujemy więc nie 100 funtów, a 105. Informacja o takiej właśnie transakcji „wyrusza w świat” do wystawcy karty. Ten widząc transakcję w funtach wie, że walutą rozliczeniową karty jest euro i dokonuje przewalutowania. Kosztuje to 0,5% kwoty. Ważne jest jednak, że ta prowizja naliczana jest od 105 funtów, a nie 100 funtów.

Potem informacja trafia do polskiego banku. Kwota przeliczona na euro ma obciążyć konto „złotowe”. Bank musi więc przeliczyć kwotę na rodzimą walutę. Kursy walut w bankach zwykle nie należą do najkorzystniejszych, a więc pojawia się dodatkowy koszt. Przyjmijmy, że kurs kupna złotówki jest o 3% wyższy niż ten publikowany przez NBP. Do tego bank postanawia zarobić podwójnie i nalicza jeszcze prowizję za przewalutowanie – także 3%. Znowu obie te prowizje naliczane są od kwoty zawierającej już w sobie wszystkie poprzednie prowizje, a więc od 521,72 zł, a nie pierwotnych 480 złotych.

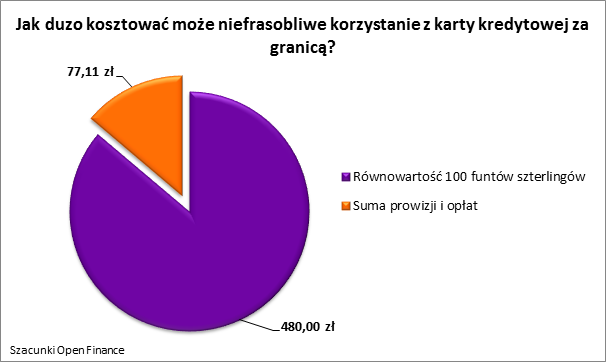

Mało? Wisienką na torcie są oprocentowanie i prowizja za wyciągnięcie gotówki z bankomatu przy pomocy karty kredytowej. Jan Rozrzutny niefrasobliwie podjął bowiem pieniądze przy pomocy właśnie takiej karty - co do zasady dedykowanej do transakcji bezgotówkowych. Efekt? Kolejne 3% prowizji pobieranej od sumy 480 złotych i wszystkich wcześniej pobranych opłat i prowizji. Dopiero od sumy 552,57 zł bank naliczy odsetki. Jeśli Jan spłaciłby zadłużenie dopiero po 30 dniach, a dług na karcie był oprocentowany na 10% w skali roku, to do i tak już niemałej kwoty dochodzi jeszcze 4,54 zł. W sumie więc za wyciągnięcie z bankomatu 100 funtów o równowartości około 480 złotych można zapłacić aż 77,11 zł prowizji. Kwota ta jest efektem wielu założeń. W praktyce może być zarówno wyższa jak i niższa – wszystko zależy od aktualnej oferty firm, z których usług przy okazji takiej transakcji korzystamy. Powyższy przykład ma jedynie za zadanie zobrazować mechanizm naliczania opłat i uzmysłowić jak ważne jest zapoznanie się z ofertą instytucji finansowych przed skorzystaniem z karty.

Newsletter

Newsletter

Sukces „Super Expressu”, porażka dziennikarstwa [OPINIA]

Sukces „Super Expressu”, porażka dziennikarstwa [OPINIA]  Maciej Świrski ukarał TVP. Autorka programu rozważa pozew

Maciej Świrski ukarał TVP. Autorka programu rozważa pozew  Patrycja Orłowska przechodzi z RASP do Canal+ Polska

Patrycja Orłowska przechodzi z RASP do Canal+ Polska  Pierwszy wywiad Piotra Żaka. „Ludzie muszą wiedzieć, kto zarządza Polsatem i co myślę”

Pierwszy wywiad Piotra Żaka. „Ludzie muszą wiedzieć, kto zarządza Polsatem i co myślę”  Szef BNP Paribas Polska tłumaczył, dlaczego Polacy nie lubią banków. Teraz przeprasza

Szef BNP Paribas Polska tłumaczył, dlaczego Polacy nie lubią banków. Teraz przeprasza

Dołącz do dyskusji: