Aktywa Warnera, w tym TVN, trafią do prawicowego nadawcy? Sprzeczne prognozy z USA

Wśród top menedżerów branży mediów w USA pojawiła się prognoza, że większość aktywów mediowych Warner Bros. Discovery, m.in. grupa TVN, może zostać kupiona przez Fox Corporation, wchodzący w skład koncernu Ruperta Murdocha. To jednak stoi sprzeczności z informacjami o tym, że TVN zostanie sprzedany wcześniej przez WBD.

Pod koniec roku amerykańska stacja CNBC zbiera prognozy od czołowych menedżerów z sektora mediów i technologii na temat wydarzeń, które mogą nastąpić w nadchodzącym roku. Menedżerowie wypowiadają się anonimowo, co ma zapewnić, że ich prognozy będą szczere, nieograniczone interesami poszczególnych graczy rynkowych.

W nowym zestawieniu jeden z rozmówców CNBC stwierdził, że Fox Corporation kupi większość aktywów mediowych Warner Bros. Discovery. Wskazał m.in. wytwórnie filmowe, HBO, stacje Turner Broadcasting System i platformy streamingowe. Według innego menedżera sam Fox Corporation może zostać sprzedany przez mający obecnie jego kontrolny pakiet fundusz rodziny multimiliardera Ruperta Murdocha.

Jeśli chodzi o Warner Bros. Discovery, na sprzedaż jak na razie została wystawiona grupa TVN (o czym szerzej poniżej), którą koncern przejął na początku 2018 roku wraz z kupnem Scripps Networks Interactive. Natomiast Fox w ostatnich latach przeprowadził kilka przejęć: latem 2019 roku za prawie 400 mln dolarów kupił firmę technologiczną Credible Labs, wiosną 2020 roku - platformę streamingową Tubi za 440 mln dolarów, zaś jesienią 2021 roku - portal i pozostałe usługi pod marką TMZ (za 50 mln dolarów) i firmę producencką MarVista Entertainment.

Natomiast biznes telewizyjny Fox Corporation to przede wszystkim stacja ogólnorozrywkowa Fox (czwarta duża sieć telewizyjna, która powstała w 1986 roku), stacja informacyjna Fox News o mocno prawicowym profilu i Fox Sport. Firma zarządza aktywami należącymi wcześniej do 21st Century Fox, których kilka lat temu nie kupił The Walt Disney Company.

Inny menedżer pytany przez CNBC prognozuje zaś, że wytwórnie filmowe i platformy streamingowe Warner Bros. Discovery mogą zostać przejęte przez Comcast, który połączy je biznesowo z NBC Universal, przejętym w 2011 roku za 14 mld dolarów.

Grupa TVN wyceniona na ponad miliard euro?

W piątek agencja Reuters, powołując się na cztery osoby zbliżone do sprawy, podała, że Warner Bros. Discovery przy procesie sprzedaży grupy TVN współpracuje z bankiem inwestycyjnym JPMorgan. W ostatnich tygodniach JPMorgan skontaktował się z firmami potencjalnie zainteresowanym kupnem polskiego nadawcy. Na początku przyszłego roku mają one otrzymać zestaw szczegółowych informacji o grupie TVN.

- Przy analizowaniu sprzedaży TVN będziemy priorytetowo traktować jego status jako niezależnego nadawcy informacyjnego - przekazał rzecznik koncernu. Według dwóch źródeł Reutersa grupa TVN może zostać wyceniona na ponad 1 mld euro.

Do doniesień o rozpoczęciu procesu sprzedażowego odniosła się Katarzyna Kieli, prezeska TVN oraz president i managing director Warner Bros. Discovery w Polsce, w mailu skierowanym do pracowników firmy. Przypomniała, że sprzedaż części swoich aktywów była rozważana przez koncern od kilku miesięcy.

CZYTAJ TEŻ: Sprzedaż TVN trudniejsza? KRRiT: To niezgodne z Konstytucją

- Czy do takiej sprzedaży dojdzie, jeszcze nie wiadomo. Co wiadomo, to że do potencjalnych inwestorów zostanie rozesłana informacja dotycząca naszego biznesu - potwierdziła.

W lipcu br. „Financial Times” donosił, że Warner Bros. Discovery przygotowuje plan podziału. Osoba zaangażowana w te plany powiedziała jednak, że choć taki podział początkowo wyglądał „atrakcyjnie na papierze, stworzyłby bardzo poważne wyzwania operacyjne”, np. dotyczące praw do transmisji sportowych albo określania, co i kiedy trafia do tradycyjnej telewizji, a co do streamingu. „W najlepszym przypadku będziemy mieli do czynienia z wieloletnimi wyzwaniami prawnymi” - stwierdziła.

W grze ma być również sprzedaż części aktywów koncernu. W sierpniu „Financial Times” informował, że firma rozważa zbycie grupy TVN lub swoich spółek produkujących gry wideo. Dlatego koncern myśli o sprzedaży grupy TVN lub biznesu gier wideo.

CZYTAJ TEŻ: Władze USA dają Tuskowi prztyczka ws. ochrony TVN? „Nie można nadużywać tego do polityki krajowej”

Kieli w mailu zwróciła uwagę, że TVN już kilka razy zmieniał właściciela. - Z każdej zmiany wychodziliśmy mocniejsi. Razem przeszliśmy przez ostatnie, bardzo trudne lata i niezależnie od tego, czy do zmiany właściciela dojdzie czy nie, chciałabym żebyście mieli wszyscy pewność, że zarówno ja, jak i cały polski management jesteśmy razem z Wami. I tym razem przejdziemy przez to jeszcze mocniejsi - podkreśliła.

Zapewniła też, że niezależność dziennikarska pozostanie dla nadawcy kluczowa. - Oprócz tego, że jest to fantastyczna firma, z fantastycznymi pracownikami, to wartości którym wszyscy hołdujemy, na czele z niezależnością dziennikarską, są naszym trwałym fundamentem. I to się nigdy nie zmieni - stwierdziła.

TVN w amerykańskich rękach od dekady

Grupa TVN weszła w skład koncernu Discovery na początku 2018 roku, gdy ten sfinalizował przejęcie za 14,6 mld dolarów Scripps Networks Interactive, poprzedniego właściciela (od połowy 2015 roku) polskiego nadawcy.

Grupa kapitałowa TVN ma w ofercie 12 stacji telewizyjnych (TVN, TVN7, TTV, TVN24, TVN24 BIS, TVN Style, TVN Turbo, HGTV, TVN Fabuła, TVN International, TVN International West, TVN International Extra) i grupa serwisów internteowych (na czele z TVN.pl i TVN24.pl). Do grupy kapitałowej oprócz TVN należy przede wszystkim 100 proc. udziałów brokera reklamowego TVN Media i spółki Stavka nadającej TTV oraz 32 proc. akcji Canal+ Polska.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

W 2023 roku grupa TVN zwiększyła przychody o 5 proc. do 2,25 mld zł, a przy znacznie słabszym wzroście kosztów jej zysk netto poszedł w górę z 331,8 do 419,7 mln zł. Nadawca zatrudnia 2,4 tys. pracowników.

W Warner Bros. Discovery cięcia i reorganizacja

W zeszłym tygodniu Warner Bros. Discovery ogłosił, że w swojej strukturze wyodrębni dwa główne segmentyobejmie kanały tv, m.in. te z portfolio grupy TVN. Natomiast w drugim pionie znajdą się wytwórnie produkujące filmy, seriale i gry wideo oraz platformy streamingowe, na czele z Maksem.

Koncern wskazał w komunikacie, że każdy z tych obszarów ma inne cele operacyjne i strategiczne. Segment telewizyjny będzie skupiał się na osiąganiu jak najwyższej rentowności i przepływów pieniężnych, co ma pomóc w zmniejszaniu zadłużenia. Natomiast pion ze streamingiem i wytwórniami ma na celu dalszy wzrost oraz wysokie zwroty z inwestycji

Na reorganizację zgodziła się rada dyrektorów koncernu (to odpowiednik rady nadzorczej w polskich firmach). Zmiany mają zostać wprowadzone do połowy przyszłego roku. Szef koncernu David Zaslav zaznaczył, że nowa struktura pozwoli Warner Bros. Discovery lepiej wykorzystywać „strategiczne możliwości pojawiające się na ewoluującym rynku mediów”.

CZYTAJ TEŻ: W TVN nie mogą spać spokojnie. “Nowa strategia Warner Bros. osłabi TVN”

Warner Bros. Discovery koszty redukuje od dwóch lat, mocno ograniczył m.in. produkcję HBO w części krajów europejskich (także w Polsce), a na początku ub.r. sprzedał właścicielowi SkyShowtime pakiet serialu (m.in. „Warszawiankę” z Borysem Szycem). Przeprowadzono też zwolnienia, o ich ostatniej fali, obejmującej ok. tysiąca pracowników, informowaliśmy w połowie lipca br.

Ile Warner Bros. Discovery zarabia w telewizji, streamingu, z filmów i gier

W trzecim kwartale 2024 roku Warner Bros. Discovery wypracował 9,62 mld dolarów przychodów, o 4 proc. mniej niż rok wcześniej. Bez wpływu zmian kursów walut spadek wyniósł 3 proc.

To skutek przede wszystkim sporo niższych wyników pionu wytwórni filmów i gier wideo, którego przychody latem ub.r. wywindowała premiera „Barbie”. W zeszłym kwartale „Beetlejuice” i „Twisters” nie zgromadziły podobnej widowni, przez co wpływy z kin skurczyły się o 40 proc. Przychody z gier wideo zmalały natomiast o 31 proc. (latem ub.r. dobrze sprzedawał się „Mortal Kombat 1”), za to te z dystrybucji telewizyjnej podskoczyły o 30 proc. (przed rokiem osłabiły je strajki scenarzystów i aktorów).

Łączne przychody segmentu wytwórni zmalały o 17 proc. do 2,68 mld dolarów. Przy dużo słabszym spadku kosztów ubyło prawie 60 proc. zysku na poziomie skorygowanej EBITDA - zmalał z 727 do 308 mln dolarów.

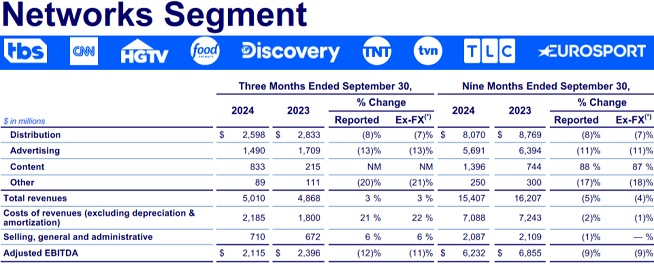

Ponad połowę biznesu Warner Bros. Discovery stanowią tradycyjne stacje telewizyjne, m.in. te należące do przejętej w 2018 roku grupy TVN. W zeszłym kwartale segment telewizyjny wypracował wzrost przychodów o 3 proc. do 5,01 mld dolarów, o czym przesądziły transmisje z letnich igrzysk olimpijskich.

Wpływy ze sprzedaży treści poszybowały w górę z 215 do 833 mln dolarów, a zdecydowaną większość tego wzrostu (578 z 618 mln) przypadło na sublicencje do pokazywania igrzysk.

CZYTAJ TEŻ: Spółka TVN znów ma prezesa

Igrzyska zmniejszyły też spadkową dynamikę przychodów reklamowych (o 13 proc. do 1,49 mld dolarów). Napędza ją natomiast sytuacja w USA i Kanadzie, gdzie nastąpił spadek o 21 proc.

W Ameryce Północnej maleje też rynek płatnej telewizji: w zeszłym kwartale liczba jej klientów korzystających ze stacji Warner Bros. Discovery zmalała o 9 proc. (2 pkt proc. wynika ze sprzedaży kanałów regionalnych AT&T SportsNet) przy wzroście średnich opłat od operatorów o 5 proc. W efekcie przychody z dystrybucji zmniejszyły się o 8 proc. do 2,6 mld dolarów.

Igrzyska to dla koncernu nie tylko zarobek. Koszty ich transmisji w całym br. sięgnęły 663 mln dolarów, przez co w zeszłym kwartale koszty uzyskania przychodów poszły w górę o 21 proc. (bez sprzedaży AT&T SportsNet wzrost byłby o ok. 7 pkt proc. wyższy).

Natomiast skorygowany zysk EBITDA zmalał o 12 proc. do 2,11 mld dolarów. 65 mln dolarów spadku wynika z obsługi igrzysk.

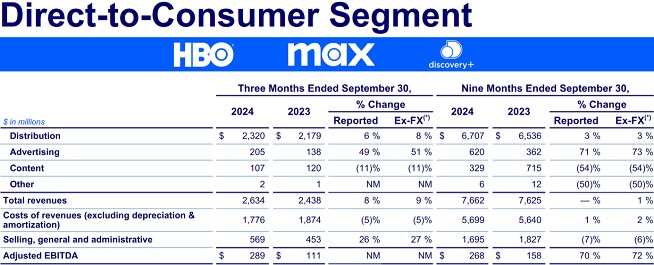

Zdecydowanie wzrostowy kwartał ma natomiast za sobą segment streamingowy Warner Bros. Discovery. Jego wpływy zwiększyły się o 8 proc. do 2,63 mld dolarów, z czego sprzedaż subskrypcji - o 6 proc. do 2,32 mld. Wynika to ze wzrostu liczby subskrybentów (w pierwszym kwartale br. platforma Max pojawił się w Ameryce Południowej, a w drugim w wielu krajach Europy, m.in. Polsce) oraz podwyższania cen.

CZYTAJ TEŻ: Player przywrócił pakiet z kanałami TV. Wcześniej odsyłał do Max

Coraz popularniejszy jest tańszy pakiet Maksa z reklamami przy treściach. W efekcie przychody reklamowe podskoczyły ze 138 do 205 mln dolarów.

Z kolei koszty uzyskania przychodów zmniejszyły się o 5 proc. do 1,78 mld dolarów, zaś wydatki ogólne, administracyjne i sprzedażowe poszły w górę o 26 proc. do 569 mln, bo trzeba było promować Maksa po wejściu do kolejnych krajów oraz transmisje z igrzysk na platformach streamingowych w Europie.

Mimo to kwartalny skorygowany zysk EBITDA pionu streamingowe wzrósł prawie trzykrotnie - ze 111 do 289 mln dolarów.

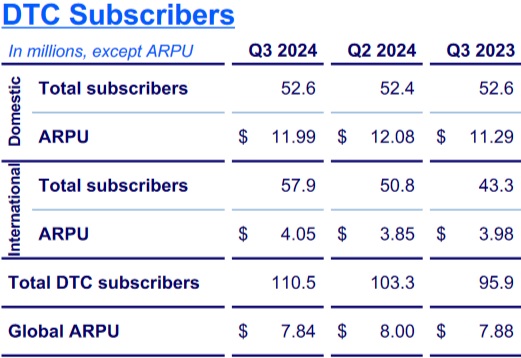

Na koniec września br. z platform streamingowych koncernu korzystało 110,5 mln użytkowników, wobec 103,3 mln na koniec czerwca. Prawie cały wzrost nastąpił poza USA i Kanadą, gdzie liczba subskrybentów poszła w górę z 50,8 do 57,9 mln.

To klienci przede wszystkim Maksa (przez kwartał ich liczba zwiększyła się o 7,2 mln), przy czym na niektórych rynkach działają jeszcze platformy discovery+, HBO i HBO Max.

W USA i Kanadzie średni przychód subskrybenta wzrósł rok do roku z 11,29 do 11,99 dolara, zaś na innych rynkach - z 3,98 do 4,05 dol.

Pierwszy zysk netto po fuzji, 41 mld dol. długu

Skorygowany zysk EBITDA Warner Bros. Discovery wyniósł w zeszłym kwartale 2,41 mld dolarów. To 19 proc. mniej niż przed rokiem. Wolne przepływy pieniężne poszły w dół z 2,06 mld do 632 mln dolarów.

Za to zysk operacyjny koncernu zwiększył się r/r z 97 do 281 mln dolarów, a wynik netto - z 407 mln dolarów straty do 141 mln zysku. Firma osiągnęła pierwszy kwartalny zysk netto od sfinalizowania w kwietniu 2022 roku fuzji Discovery i WarnerMedia.

W całym 2022 roku strata netto koncernu sięgnęła 7,3 mld dolarów, w 2023 roku - 3,08 mld, a w pierwszej połowie br. - aż 10,98 mld. Najmocniej w dół rentowność ciągnęły trzy kategorie wydatków: obsługa zadłużenia (firma w 2022 roku na odsetki przeznaczyła 1,78 mld dolarów, w ub.r. - 2,22 mld, a w pierwszej połowie br. - 1,03 mld), restrukturyzacja (w 2022 roku kosztowała 3,76 mld dolarów) oraz odpisy (w drugim kwartale br. sięgnęły aż 9,4 mld dolarów, dotyczyły głównie pionu telewizji linearnej).

Za to w zeszłym kwartale wydatki związane z restrukturyzacją wyniosły jedynie 9 mln dolarów (rok wcześniej: 269 mln), koszty odsetkowe zmalały r/r z 574 do 494 mln), a dodatki wynik z podatku dochodowego wzrósł ze 125 do 319 mln.

Na koniec września br. zadłużenie brutto Warner Bros. Discovery sięgało 40,7 mld dolarów. Jego średnia zapadalność to 13,6 roku, a roczne oprocentowanie - 4,7 proc. W zeszłym kwartale spłaciła 0,9 mld dolarów części kapitałowej.

Z drugiej strony koncern miał 3,5 mld dolarów zasobów gotówkowych, a wskaźnik zadłużenia netto do zysku EBITDA z minionych 12 miesięcy wynosił 4,2.

Newsletter

Newsletter

Malcolm i Stomil wracają do Polski. Recenzja komedii „Edukacja XD” Canal+

Malcolm i Stomil wracają do Polski. Recenzja komedii „Edukacja XD” Canal+  Kanały „widmo” Polsatu wychodzą z cienia. Mają trafić nie tylko do Polsat Box

Kanały „widmo” Polsatu wychodzą z cienia. Mają trafić nie tylko do Polsat Box  Polskie Radio ruszyło z podcastem o UFO. Partnerem jest Netflix

Polskie Radio ruszyło z podcastem o UFO. Partnerem jest Netflix  Eksperci i wydawcy oceniają nową odsłonę Gazeta.pl. „Odcięcie od «wyborczowego» stylu”

Eksperci i wydawcy oceniają nową odsłonę Gazeta.pl. „Odcięcie od «wyborczowego» stylu”  Netflix zarabia rekordowo. Platforma przestała podawać kluczową informację

Netflix zarabia rekordowo. Platforma przestała podawać kluczową informację

Dołącz do dyskusji: Aktywa Warnera, w tym TVN, trafią do prawicowego nadawcy? Sprzeczne prognozy z USA