Przyszedł czas unikania lokat długoterminowych

Nawet 17 tys. zł więcej na lokacie mogła zarobić osoba, która aktywnie reagowała na zmiany w polityce pieniężnej prowadzonej przez RPP. Szukając dziś lokat należy skupić się na produktach krótkoterminowych omijając te długoterminowe.

W ostatnich latach najlepsze wyniki inwestycyjne osiągali ci, którzy zakładali lokaty na krótkie okresy. Mamy więc tu do czynienia z pewnego rodzaju paradoksem. Wydaje się bowiem, że za oddanie pieniędzy do banku na dłużej instytucja ta powinna zapłacić więcej. Po prostu lokaty na dłuższe okresy - roku czy dwóch - powinny być oprocentowane wyżej niż depozyty trzymiesięczne. Praktyka pokazuje jednak coś zupełnie innego.

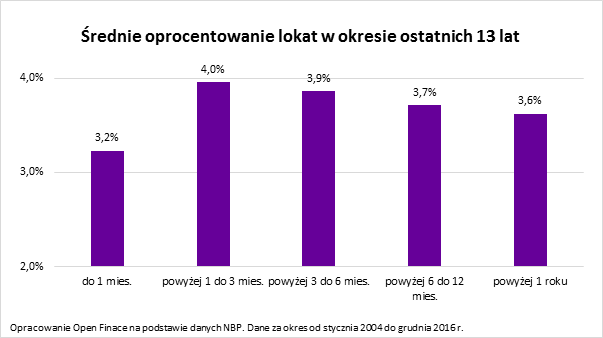

Z danych publikowanych przez NBP wynika, że to lokaty trzymiesięczne są w bankach produktami najwyżej oprocentowanymi. Odpowiednie statystyki NBP publikuje od początku 2004 roku. Wynika z nich, że przeciętne oprocentowanie produktów maksymalnie trzymiesięcznych (od ponad jednego miesiąca do trzech) wynosiło w tym czasie 4%. Dla porównania produkty wybitnie krótkoterminowe - nie dłuższe niż miesięczne - oferowały przeciętnie 3,2%. Na lokacie rocznej można było natomiast zarobić około 3,7%. Co niemniej ciekawe, w przypadku jeszcze dłuższych umów, banki oferowały niższe wynagrodzenie w postaci oprocentowania na poziomie 3,6%.

Najgorsze są lokaty miesięczne i dwuletnie

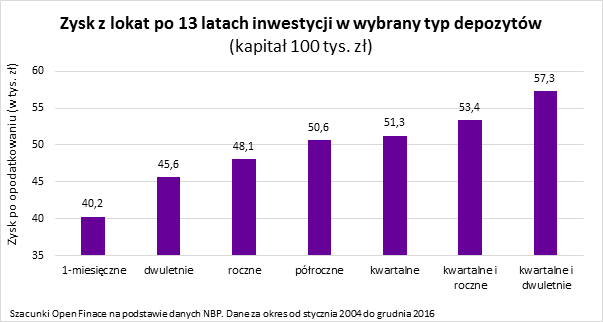

Zobaczmy więc na jakie zyski mógłby liczyć inwestor, który na początku 2004 roku decydował się zakładać jedynie lokaty i ciągle odnawiać je na dokładnie taki sam okres. Załóżmy, że startujemy z kapitałem na poziomie 100 tys. zł i oczywiście uwzględniamy podatek od zysków kapitałowych (19%). Przyjęliśmy ponadto, że zakończenie jednej lokaty skutkuje od razu otwarciem kolejnej, czyli pieniądze pracują cały czas. Modelowy inwestor, który wybrałby produkty miesięczne na koniec 2016 roku miałby na koncie 140,2 tys. zł, czyli zrealizowałby zysk po opodatkowaniu na poziomie 40,2 tys. zł. Nie jest to zły wynik, bo oznacza, że bankowe lokaty ustrzegłyby kapitał przed inflacją (w badanym okresie wyniosła ona około 31,1%). Przeciętnie rzecz ujmując, zyski inwestora przekraczały co roku inflację o około 0,5%.

Wyraźnie lepsze wyniki zanotowaliby inwestorzy, którzy wybraliby lokaty dwuletnie, roczne lub chociaż sześciomiesięczne. W ich przypadku zysk wyniósłby odpowiednio 45,6 tys. zł., 48,1 tys. zł i 50,6 tys. zł. Największe powody do zadowolenia miałby jednak ten inwestor, który od początku 2004 roku regularnie deponowałby swoje pieniądze na lokatach trzymiesięcznych. Jego wynik z inwestycji można bowiem oszacować na 51,3 tys. zł i mówimy tu już o zysku po opodatkowaniu.

W praktyce wyniki te mogłyby być wyższe, o ile inwestor za każdym razem szukałby najlepszej oferty rynkowej, a nie tylko przeciętnej - jak w przyjętym przykładzie. Na przykład w listopadzie 2016 roku najlepsze trzymiesięczne lokaty, które można było założyć bez żadnych dodatkowych produktów, oferowały oprocentowanie na poziomie 2%. Dane NBP sugerują, że w tym okresie przeciętne oprocentowanie lokaty trzymiesięcznej było niższe niż 1,8%.

W wyborze lokaty pomogą specjaliści

Wiemy już, że co do zasady najlepiej oprocentowane są lokaty zakładane na więcej niż miesiąc, ale nie dłużej niż trzy miesiące. Praktyka pokazuje jednak, że ciągłe odnawianie lokaty cztery razy do roku nie jest idealnym rozwiązaniem. Wszystko dlatego, że w międzyczasie Rada Polityki Pieniężnej zmienia stopy procentowe. Jeśli mamy do czynienia z cyklem podwyżek, to z pewnym opóźnieniem przekłada się to na wzrost oprocentowania lokat. Odwrotnie jest w przypadku obniżania stóp procentowych. Takie ruchy skutkują z czasem coraz mniej atrakcyjnymi ofertami bankowych depozytów.

Jeśli więc spodziewane są obniżki stóp procentowych, wypadałoby przestać zakładać lokaty trzymiesięczne, a poszukać ofert na znacznie dłuższy okres - roku czy dwóch. Pozwoli nam to dłużej cieszyć się wyższym oprocentowaniem. Skąd jednak wiedzieć, że stopy procentowe będą obniżane? Pewności co do takich ruchów nigdy nie ma, a prognozy są często bardzo zmienne. Jest jednak sposób na wskazanie takich okresów z dużym prawdopodobieństwem. Trzeba obserwować notowania stawek WIBOR. Są one bezpłatnie odstępne na portalach internetowych zajmujących się tematyką finansową. Stawka WIBOR to w uproszczeniu oprocentowanie, po którym banki pożyczają sobie pieniądze. W ustalaniu tej stawki biorą więc pośrednio udział całe rzesze wykwalifikowanych pracowników banków. Z ich wiedzy i umiejętności bezpłatnie może korzystać każdy, kto chciałby jak najwięcej zarobić na lokatach.

W Jaki sposób? Gdy przyjdzie akurat czas odnowienia lokaty, wystarczy sprawdzić czy w ostatnich dniach stawka WIBOR 1Y (roczna) była niższa niż WIBOR 3M (trzymiesięczna). Jeśli tak było, to oznacza, że banki pożyczają sobie na rok pieniądze taniej niż na trzy miesiące. Dziwne prawda? Przecież pożyczając na dłużej ponoszą wyższe ryzyko, a więc powinny chcieć wyższego wynagrodzenia. Taka "inwersja" oprocentowania, to z dużym prawdopodobieństwem sygnał, że banki spodziewają się spadku stóp procentowych. Dla kogoś kto chce zdeponować pieniądze w banku jest to sygnał, że tym razem nie należy szukać lokaty trzymiesięcznej, ale przede wszystkim zainteresować się ofertą produktów na dłuższy okres.

Jakie wyniki dałaby ta strategia w ostatnich latach? Znowu przyjmijmy, że modelowy inwestor zaczyna swoją przygodę z bankowymi depozytami na początku 2004 roku i ma 100 tys. zł. Z szacunków Open Finance wynika, że wsłuchiwanie się w doniesienia rynkowe ma sens. Zakładanie lokat rocznych w momentach, gdy bankowcy spodziewali się spadków stóp procentowych pozwoliłoby w modelowym przypadku zrealizować zysk po podatkowaniu na poziomie 53,4 tys. zł. Jeszcze lepiej byłoby gdyby zamiast lokat rocznych w newralgicznych momentach (gdy WIBOR 1Y notowany jest niżej niż WIBOR 3M) zakładać depozyty dwuletnie. Pozwoliłoby to na dłużej zarezerwować atrakcyjne oprocentowanie, a zysk naszego inwestora wzrósłby do 57,3 tys. zł. To ponad 17 tys. zł więcej niż przy wyborze lokat miesięcznych oraz o ponad 6 tys. zł więcej niż zarobił inwestor lokujący swoje pieniądze tylko na produktach trzymiesięcznych.

Lokata ma być bezpieczna

Jak na tym tle wypadają inne sposoby lokowania kapitału? Jeśli ktoś zainwestowałby na giełdzie, mógłby liczyć na zyski wyraźnie wyższe niż na lokatach. Indeks WIG uwzględniający zmiany notowań wszystkich giełdowych spółek oraz dodatkowe dochody akcjonariuszy (np. dywidendy) był na koniec 2016 roku na poziomie o 148,6% wyższym niż na początku 2004 roku. Jest to prawie 3-krotnie wyższy wynik niż na lokatach, choć warto dodać, że bierzemy pod uwagę specyficzny okres. Rok 2004 to wciąż okres przed jednymi z najdynamiczniejszych wzrostów na rodzimym parkiecie.

Podobnie byłoby ze złotem. Żółty kruszec na początku 2004 roku kosztował 1548 zł za uncję (31,1 gramów). Pod koniec 2016 roku za taką ilość złota trzeba było płacić 4845 zł. To nawet po zapłaceniu 2-proc. prowizji przy sprzedaży oznacza wynik na poziomie niemal 207%. Atrakcyjną stopę zwrotu w badanym okresie można też było osiągnąć kupując mieszkanie na wynajem. W 2004 roku 50-metrowe mieszkanie można było kupić za około 210 tys. zł. Po uwzględnieniu kosztów transakcyjnych i wykończenia cała operacja powinna zamknąć się w budżecie na poziomie 250 tys. zł. Dziś za 50 m kw. przeciętnego używanego "M" w stolicy można otrzymać około 350 tys. zł. Gdyby tego było mało, właściciel mógł w międzyczasie liczyć też na zyski z wynajmu. Licząc zachowawczo można przyjąć, że z tego tytułu przez 13 lat zainkasował około 110 - 120 tys. zł. To w sumie oznacza około 80 - 90% zysku.

Newsletter

Newsletter

Amerykanie wycofali się z mediów Axel Springer. Koncern bez ogłoszeń i długów

Amerykanie wycofali się z mediów Axel Springer. Koncern bez ogłoszeń i długów  Duża sieć kablowa podnosi ceny. Znacząco drożeje m.in. HBO i Max

Duża sieć kablowa podnosi ceny. Znacząco drożeje m.in. HBO i Max  Debata prezydencka „SE” okiem medioznawcy. "W telewizjach będą się zastanawiać"

Debata prezydencka „SE” okiem medioznawcy. "W telewizjach będą się zastanawiać"  „Gazeta Wyborcza” z Pakietem Ambasadorskim. Zawrotna cena za dożywotnią prenumeratę i spotkanie z Michnikiem

„Gazeta Wyborcza” z Pakietem Ambasadorskim. Zawrotna cena za dożywotnią prenumeratę i spotkanie z Michnikiem  Byłe kanały „widmo” Polsatu w jakości HD. Do których pakietów trafią?

Byłe kanały „widmo” Polsatu w jakości HD. Do których pakietów trafią?

Dołącz do dyskusji: Przyszedł czas unikania lokat długoterminowych