Huuuge sprzedaje 33 mln akcji za maksymalnie 1,7 mld zł, 90-95 proc. wpływów z emisji wyda na przejęcia

Produkująca gry mobilne spółka Huuuge w ramach debiutu na warszawskiej giełdzie chce sprzedać 18,35 mln obecnych akcji i 15 mln nowo wyemitowanych po maksymalnie 50 zł za sztukę. Do inwestorów indywidualnych trafi 5-10 proc. walorów, firma pozyskane środki chce przeznaczyć głównie na przejęcia.

Obecne akcje Huuuge w ramach oferty pierwotnej będą sprzedawali główni inwestorzy firmy: Big Bets OÜ należący do Antona Gauffina, założyciela i dyrektora generalnego spółki (ma jej walory stanowiące 42 proc. głosów na walnym zgromadzeniu), The Raine Group (25 proc.), fundusze Naver KIP Cheer up! Gamers Fund i Korea Investment Global Contents Fund zarządzane przez Korea Investment Partners (11 proc.), Woori Technology Investment (5 proc.) oraz fundusze Seoul Investment Patent Venture Fund i Seoul IP Growth Industry Venture Fund zarządzane przez Seoul Investment Partners.

Zaznaczono, że firma Antona Gauffina zamierza zachować znaczący pakiet akcji Huuuge.

Oferta Huuuge warta do 1,7 mld zł

Prospekt Huuuge po zatwierdzeniu przez Komisję Nadzoru Finansowego został opublikowany w środę rano. Oferta pierwotna firmy obejmuje 18,35 mln obecnych akcji i 15 mln nowo wyemitowanych. Obecnie kapitał spółki dzieli się na 72,95 mln walorów.

Cenę maksymalną za akcję wyznaczono na 50 zł. Oznacza to, że wartość oferty wyniesie maksymalnie 1,67 mld zł.

Inwestorom indywidualnym ma zostać zaoferowane 5-10 proc. sprzedawanych akcji, reszta trafi do inwestorów instytucjonalnych. Budowa księgi popytu wśród inwestorów instytucjonalnych potrwa od 27 stycznia do 4 lutego, a zapisy od inwestorów indywidualnych od 28 stycznia do 4 lutego.

Rolę globalnych współkoordynatorów i współprowadzących księgę popytu w ofercie pełnią Credit Suisse Securities i JP Morgan, a rolę współprowadzącego księgę popytu i firmy inwestycyjnej - Ipopema Securities. Natomiast zapisy od inwestorów indywidualnych będą przyjmować Ipopema Securities, Noble Securities, DM BDM oraz domy maklerskie mBanku, PKO BP i Banku Ochrony Środowiska.

Najpóźniej 5 lutego ma zostać ustalona ostateczna liczba sprzedawanych akcji i ich cena. Na 10 lutego zaplanowano przydział akcji, a ok. 19 lutego Huuuge ma zadebiutować na warszawskiej giełdzie.

90-95 proc. wpływów z emisji na przejęcia

Huuuge liczy, że z emisji nowych akcji pozyska ok. 565 mln zł (150 mln dolarów). Ok. 90-95 proc. tej kwoty spółka zamierza wydać na przejęcia i inwestycje w inne podmioty.

Zapowiada, że chce inwestować w studia produkujące uznane gry, generujące stały wzrost przychodów lub zysk EBITDA oraz wykazujące istotny zwrot wydatków reklamowych i potencjał do dalszego rozwoju dzięki poprawie marketingu efektywnościowego. Zamierza koncentrować się na producentach gier mobilnych typu free-to-play, przy czym nie wyklucza przejęć „celów z komplementarnymi kompetencjami w dziedzinie technologii lub pozyskiwania użytkowników”.

W komunikacie podano, że Huuuge „przewiduje skupienie działalności związanej z przejęciami na celach z pierwotnym przedziałem wyceny 20-300 milionów USD dla celów innych niż związanych z działalnością wydawniczą, 0,5-20 milionów USD w przypadku ewentualnych celów nabycia podmiotów, z którymi wcześniej zawarto umowy wydawnicze lub 0,5-10 milionów USD w przypadku ewentualnych celów nabycia z komplementarnymi kompetencjami lub technologią”.

- Zidentyfikowaliśmy około 60 potencjalnych celów nabycia, które spełniają nasze kryteria. Dziesięć z nich jest na naszej krótkiej liście zainteresowań, a około pięć z nich aktywnie analizujemy - opisuje Anton Gauffin.

Pozostałe 5-10 proc. wpływów z emisji akcji Huuuge przeznaczy na rozwój organiczny, w tym tworzenie nowych gier i funkcji w istniejących grach, działania marketingowe i pozyskiwanie użytkowników oraz dalszy rozwój działalności wydawniczej.

Firma chce rozszerzać działalność w segmencie gier casual, wzmacniać swoją podstawową ofertę gier social casino oraz poprawiać dalej monetyzację graczy.

Huuuge z większymi wpływami i zyskiem

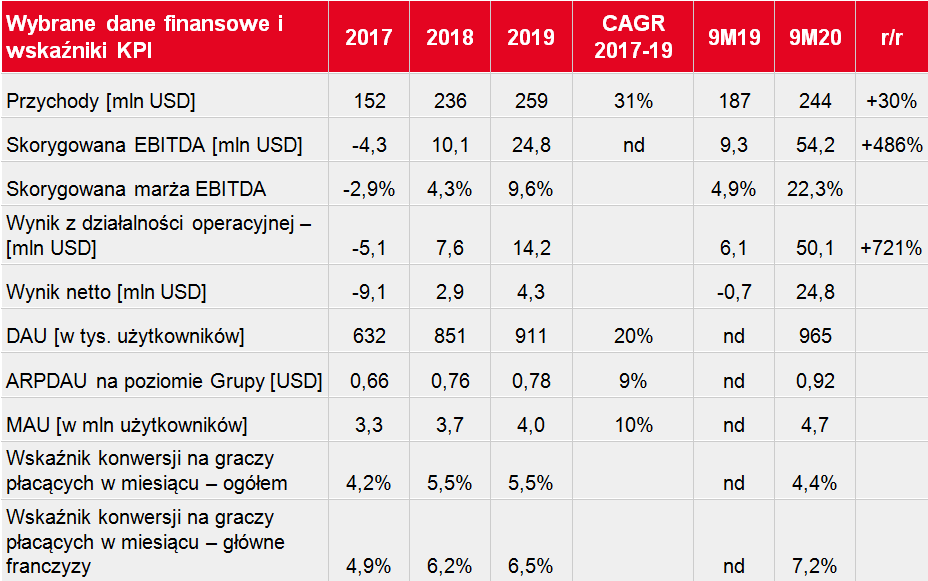

W pierwszych trzech kwartałach ub.r. Huuuge osiągnęło wzrost przychodów o 30 proc. do 244 mln dolarów. Skorygowany zysk EBITDA poszedł w górę z 9,3 do 54 mln dolarów, skorygowana marża EBITDA - z 4,9 do 22,3 proc., a wynik netto - z 0,7 mln dolarów straty do 24,8 mln dolarów zysku.

W całym 2018 roku firma miała 2,9 mln dolarów zysku netto, a w 2019 roku - 4,3 mln dolarów zysku, przy odpowiednio 236 i 259 mln dolarów wpływów. Natomiast w 2017 roku zanotowała 152 mln dolarów przychodów i 9,1 mln dolarów straty netto.

Liczba aktywnych codziennie użytkowników gier Huuuge zwiększyła się z 632 tys. w 2017 roku do 965 tys. w pierwszych trzech kwartałach ub.r., a liczba aktywnych graczy w skali miesiąca - z 3,3 do 4,7 mln.

- Gry mobilne to najszybciej rozwijający się segment rynku gier, z ogromnym potencjałem wzrostu napędzanym rosnącą powszechnością smartfonów i wprowadzaniem sieci 5G. Oferowane przez Huuuge innowacyjne doświadczenie wspólnej zabawy, stawianie na pierwszym miejscu aspektów społecznościowych oraz angażująca rywalizacja w czasie rzeczywistym i interakcje z innymi graczami na całym świecie, stanowią centralny element naszego podejścia - podkreśla Anton Gauffin.

- W połączeniu z analityką danych i spersonalizowanym marketingiem pozwala nam ono na pozyskiwanie, utrzymywanie i pogłębianie relacji z graczami, dzięki czemu generujemy najwyższy przychód w przeliczeniu na DAU w segmencie gier social casino - dodaje.

Huuuge produkuje i wydaje gry mobilne typu free-to-play: darmowe, ale z wieloma płatnymi opcjami. W jej portfolio jest kilkadziesiąt tytułów, m.in. o tematyce kasynowej („Huuuge Casino”, „Billionaire Casino”, „Stars Slots” i „Huuuge Bingo Saga”) i codziennej rozrywki („Coffee Break Games”, „Traffic Puzzle”, „Transport!”, „Trolls Pop”, „Luna’s Quest Bubble Shooter”).

Według platformy Sensor Tower w listopadzie ub.r. prawie 30 gier Huuuge zanotowało ok. 18 mln dolarów z mikropłatności od użytkowników. Większość wpływów wygenerowały „Huuuge Casino” „Billionaire Casino”, „Star Slots” i „Traffic Puzzle”.

W pierwszej połowie br. firma chce wprowadzić na rynek kilka nowych gier. - Mamy kilka studiów, które pracują nad nowymi projektami gier, ale wiele z nich jest kończonych przed etapem soft-launch - stwierdził Anton Gauffin.

- To normalne na rynku gier mobilnych, jest on bardzo konkurencyjny. Mamy obecnie kilka gier w soft-launch, dodatkowo studio w Helsinkach planuje wprowadzić do testów dwie gry na początku przyszłego roku. Dodatkowo cały czas analizujemy nowe umowy wydawnicze - opisał.

Newsletter

Newsletter

"Nie żałuję, ale tęsknię". Jarosław Kuźniar o życiu po życiu w TVN [WYWIAD]

"Nie żałuję, ale tęsknię". Jarosław Kuźniar o życiu po życiu w TVN [WYWIAD]  Wywiad z Republiki w Kanale Zero. Stanowski spełnił prośbę stacji

Wywiad z Republiki w Kanale Zero. Stanowski spełnił prośbę stacji  Nadawcy publiczni dostaną ponad 120 mln zł z abonamentu

Nadawcy publiczni dostaną ponad 120 mln zł z abonamentu  RMF FM znów rozszczepia program. Maciej Świrski chce to zgłosić do UOKiK

RMF FM znów rozszczepia program. Maciej Świrski chce to zgłosić do UOKiK  Kto jeszcze wierzy w UFO? Recenzja polskiego serialu Netfliksa

Kto jeszcze wierzy w UFO? Recenzja polskiego serialu Netfliksa

Dołącz do dyskusji: Huuuge sprzedaje 33 mln akcji za maksymalnie 1,7 mld zł, 90-95 proc. wpływów z emisji wyda na przejęcia