Grupa Polsat Plus z rekordowym zyskiem. Sprzedaje więcej usług, a mniej smartfonów

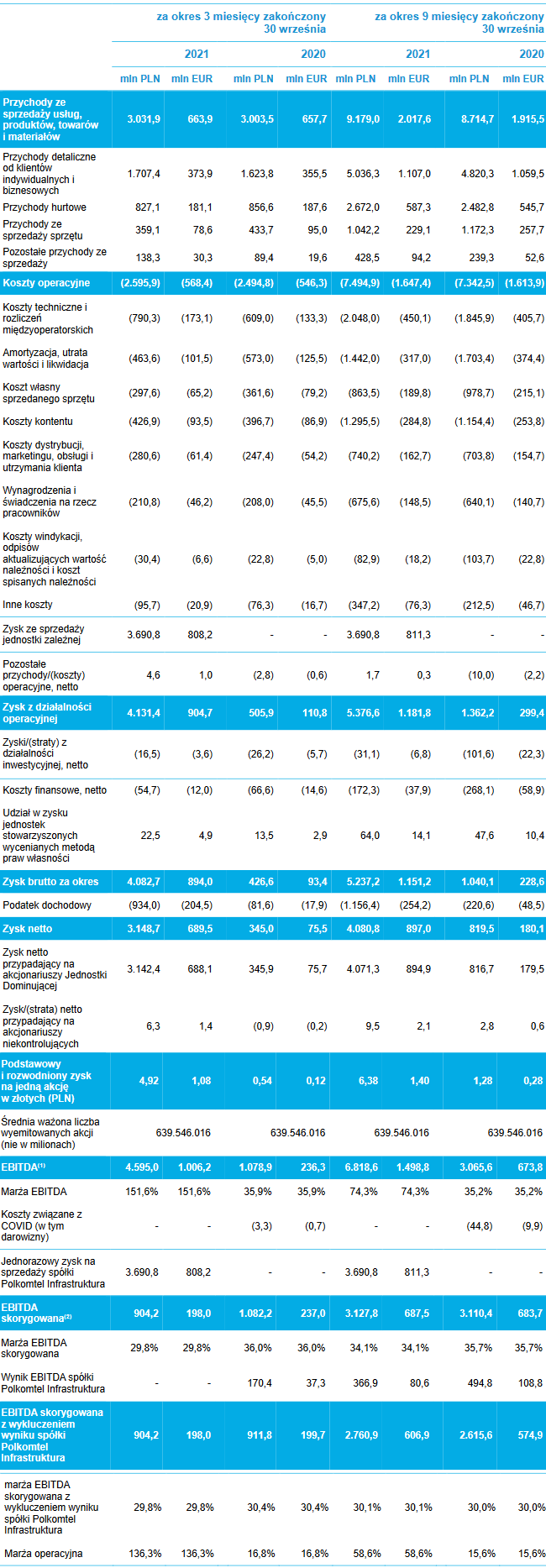

W zeszłym kwartale Grupa Polsat Plus osiągnęła wzrost wpływów w ujęciu skorygowanym o 2,5 proc. do 2,59 mld zł, a dzięki finalizacji sprzedaży Polkomtel Infrastruktury za 7,07 mld zł zanotowała 3,15 mld zł zysku netto, na koniec września miała 7,47 mld zł na rachunkach i lokatach. Wyniki sprzedaży usług poszły w górę w związku z przejęciem Premium Mobile i Netii.

Kwartale przychody Grupy Polsat Plus od klientów detalicznych i biznesowych poszły w górę rok do roku z 1,62 do 1,71 mld zł. Firma w sprawozdaniu zaznaczyła, że wzrost nastąpił „dzięki skutecznej realizacji naszej strategii budowania wartości klienta, co znajduje odzwierciedlenie w wysokiej dynamice wzrostu ARPU kontraktowych klientów B2C i usług przedpłaconych”.

Ponadto należący do Grupy operator sieci Plus w lipcu przejął kontrolny pakiet udziałów operatora Premium Mobile.

Ta transakcja wpłynęła natomiast na spadek przychodów hurtowych z 856,6 do 827,1 mln zł. Przyczyniła się do niego również obniżka stawek międzyoperatorskich MTR i FTR wprowadzona w połowie br. w całej Unii Europejskiej.

Ciągle mniej klientów w punktach sprzedażowych, fotowoltaika rośnie

Procentowo najmocniej zmniejszyły się wpływy ze sprzedaży sprzętu - o 17,2 proc., z 433,7 do 359,1 mln zł. - Pomimo zniesienia administracyjnych ograniczeń w handlu, wprowadzonych na skutek epidemii COVID-19, nadal obserwujemy zmniejszony ruch klientów w naszych punktach sprzedaż - wyjaśniła firma.

Pozostałe przychody poszły w górę z 89,4 do 138,3 mln zł, głównie dzięki wzrostowi przejętej na początku ub.r. spółki Esoleo sprzedającej instalacje fotowoltaiczne.

Jak opisywaliśmy niedawno, w ub.r. przychody Esoleo podskoczyły z 5,76 do 58,95 mln zł, a jej strata netto pogłębiła się z 1,33 do 3,11 mln zł.

Sprzedaż Polkomtel Infrastruktury i rebranding podniosły koszty

Na początku lipca Grupa Polsat Plus i należący do niej Polkomtel sfinalizowały sprzedaż 99,99 proc. udziałów spółki Polkomtel Infrastruktur, do której należy m.in. 7 tys. stacji nadawczych i ok. 37 tys. różnych systemów on-air wykorzystywanych przez sieć Plus. Udziały kupił hiszpański fundusz Cellnex za ok. 7,07 mld zł.

W konsekwencji Grupa Polsat Plus w minionym kwartale zanotowała wzrost kosztów technicznych i rozliczeń międzyoperatorskich o 30 proc. do 790,3 mln zł (bo płaci za korzystanie ze sprzedanej infrastruktury) oraz spadek kosztów amortyzacji, utraty wartości i likwidacji o 19,1 proc. do 463,6 mln zł (bo nie modernizuje już tej infrastruktury).

Wydatki na dystrybucję, marketing, obsługę i utrzymanie klientów zwiększyły się o 13,4 proc. do 280,6 mln zł. Jest to związane z przeprowadzonym na przełomie sierpnia i września rebrandingiem kluczowych marek Grupy Polsat Plus.

Koszty kontentu wzrosły o 7,6 proc. do 426,9 mln zł, a wynagrodzeń i świadczeń pracowniczych - o 1,3 proc. do 210,8 mln zł.

Rekordowy zysk Grupy Polsat Plus

Grupa Polsat Plus ze sprzedaży Polkomtel Infrastruktury osiągnęła w zeszłym kwartale 3,69 mld zł jednorazowego zysku. Dzięki temu firma osiągnęła rekordowe wyniki rentowności: 4,59 mld zł zysku EBITDA, 4,13 mld zł zysku operacyjnego i 3,15 mld zł zysku netto.

Natomiast bez uwzględnienia tej transakcji skorygowany zysk EBITDA firmy zmalał z 911,8 do 904,2 mln zł, a skorygowana marża EBITDA - z 30,4 do 29,8 proc.

- Zainicjowanie strategicznego partnerstwa z Cellnex Telecom umożliwia nam kontynuowanie inwestycji w technologię 5G, jak również finalizację projektów akwizycyjnych. W lipcu br. staliśmy się wyłącznym właścicielem Netii oraz szybko rozwijającego się operatora MVNO Premium Mobile. Jednocześnie mogliśmy rozpocząć prace nad opracowaniem strategii dalszego rozwoju Grupy Polsat Plus, o szczegółach której będziemy chcieli poinformować w nadchodzących tygodniach - podkreśla Maciej Stec, wiceprezes ds. strategii w spółkach Cyfrowy Polsat i Polkomtel.

W ostatnich miesiącach Cyfrowy Polsat przejął znaczące pakiety akcji Netii, której większościowym akcjonariuszem jest od trzech lat. Na przełomie czerwca i lipca w ramach wezwania nabył 78,99 mln walorów stanowiących ok. 23,5 proc. kapitału Netii po 7 zł za sztukę. Na przełomie lipca i sierpnia przymusowo wykupił pozostałe 2,18 proc., stając się jedynym akcjonariuszem spółki.

Wpływy i zysk wyższe od prognoz analityków

Zysk EBITDA Grupy Polsat Plus w wysokości 4,595 mld zł był o 1,1 proc. wyższy od średniej oczekiwań siedmiu analityków ankietowanych przez PAP Biznes. Ich prognozy wahały się od 4,493 mld zł do 4,588 mld zł.

Przychody firmy sięgnęły 3,032 mld zł i były o 0,3 proc. wyższe od konsensusu analityków. Natomiast zysk netto przypadający akcjonariuszom jednostki dominującej Cyfrowego Polsatu sięgnął 3,142,4 mld zł i był o 0,8 proc. wyższy od konsensusu PAP Biznes, który wynosił 3,078,1 mld zł.

Dzięki Premium Mobile wzrost w telefonii mobilnej

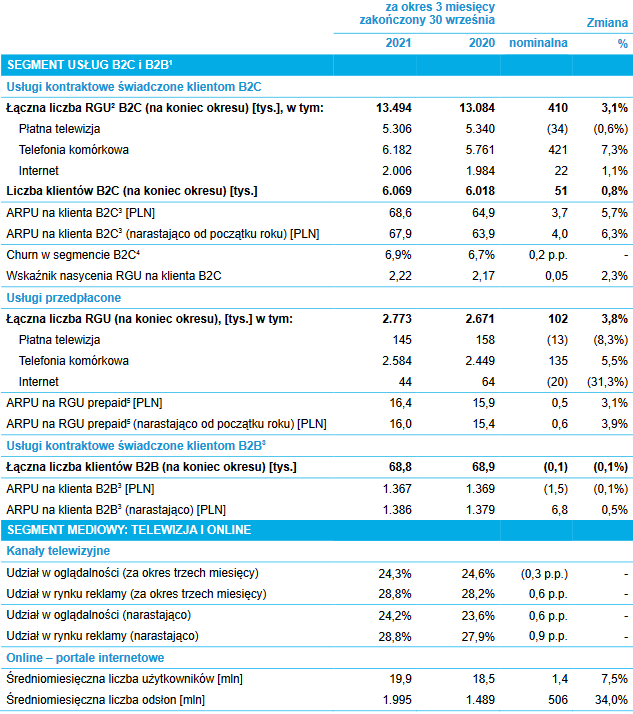

W segmencie abonamentowym na koniec września br. Grupa Polsat Plus miała sprzedanych 13,49 mln jednostkowych usług (RGU) klientom indywidualnym, o 3,1 proc. więcej niż rok wcześniej. Przyczynił się do tego głównie wzrost w sprzedaży telefonii mobilnej (o 7,3 proc. do 6,18 mln RGU) związany z przejęciem Premium Mobile.

Liczba abonentów Grupy z segmentu B2C zwiększyła się rok do roku o 0,8 proc. do 6,07 mln. Przeciętny przychodów od klienta poszedł w górę o 5,7 proc. do 68,6 zł.

W segmencie prepaidowym liczba sprzedanych usług wzrosła o 3,8 proc. do 2,77 mld zł, a średni przychód na usługę - o 3,1 proc. do 16,4 zł.

Z kolei liczba klientów abonamentowych Grupy Polsat Plus z obszaru B2B zmalała o 0,1 proc. do 68,8 tys., a średni przychód od klienta - też o 0,1 proc., do 1 367 zł.

Grupa Polsat Plus ma 7,5 mld zł wolnych środków

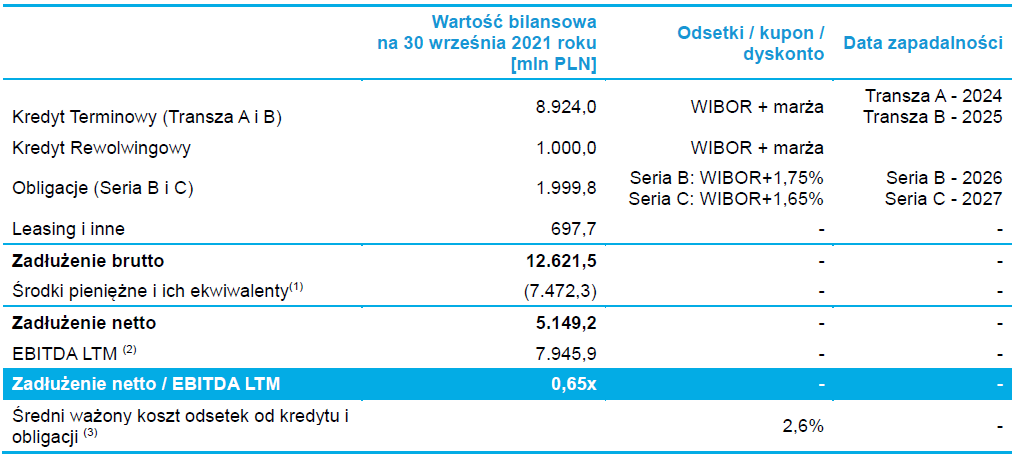

Finalizacja sprzedaży Polkomtel Infrastruktury sprawiła, że wartość środków posiadanych przez Grupę Polsat Plus na rachunkach i lokatach poszybowała z 764 mln zł na koniec czerwca do 7,47 mld zł na koniec września.

Zadłużenie brutto firmy zmniejszyło się przez kwartał z 13,04 do 12,62 mld zł, obejmuje głównie 8,92 mld zł z kredytu do spłaty w latach 2024-2025 i 2 mld zł z dwóch serii obligacji do wykupu w latach 2026-2027.

Kwota zadłużenia netto skurczyła się natomiast z 12,28 do 5,15 mld zł, a jego wskaźnik do zysku EBITDA z ostatnich dwóch miesięcy - z 2,77-krotności do 0,65-krotności.

Przejęcia i rekordowa dywidenda

Wiosną Grupa Polsat Plus porozumiała się z grupą CCC do kupna 10 proc. akcji eObuwia za 500 mln zł, zaznaczył, że traktuje to jako inwestycję finansową. - Ze ściśle określonym sposobem i momentem ewentualnego wyjścia z inwestycji, którym zgodnie z intencją stron byłaby pierwsza oferta publiczna eobuwie.pl (IPO), planowana na 2022 lub 2023 rok, w zależności od warunków rynkowych i innych istotnych czynników - opisano w komunikacie firmy.

W ub.r. największą inwestycją holdingu Zygmunta Solorza było przejęcie Grupy Interia od Bauer Media za 422 mln zł, jesienią jej dział reklamy włączono do Polsat Media, zintegrowano te z redakcje Polsatu i Interii.

We wrześniu ub.r. Telewizja Polsat kupiła od Zjednoczonych Przedsiębiorstw Rozrywkowych 50,52 proc. udziałów spółki TV Spektrum (to nadawca kanałów Fokus TV i Nowa TV), stając się jej jedynym właścicielem. Natomiast na początku br. Polsat nabył ok. 60 proc. udziałów firmy Tako Media, która produkuje dla nadawcy seriale (m.in. paradokumentalne) i programy. Przejęta spółka zmieniła nazwę na Polot Media.

W czerwcu walne zgromadzenie Cyfrowego Polsatu zdecydowało, że spółka w dwóch transzach wypłaci rekordową w swojej historii dywidendę - 767,5 mln zł, po 1,20 zł na akcję. Nowymi członkami rady nadzorczej firmy zostali jej większościowy akcjonariusz Zygmunt Solorz, jej były prezes Tobias Solorz, prawnik Jarosław Grzesiak i rektor UW Alojzy Nowak.

Do Grupy Polsat Plus należy też przejęty kilka lat temu nadawca stacji Eleven Sports.

- Nasza Grupa jest w bardzo dobrej kondycji finansowej. Obydwa segmenty rozwijają się i przynoszą wyniki zgodne z naszymi oczekiwaniami. Mając ten komfort, rozpoczęliśmy wypłatę dywidendy za zeszły rok w rekordowej wysokości, a także podjęliśmy decyzję o intensywnej kampanii marketingowej związanej z wdrożeniem nowej strategii marek - podkreśla Katarzyna Ostap-Tomann, członek zarządu ds. finansowych w Cyfrowym Polsacie i Polkomtelu.

Grupa Polsat Plus i Zygmunt Solorz chcą skupić akcje za 2,9 mld zł

Pod koniec września Grupa Polsat Plus podpisała ze swoim większościowym akcjonariuszem Zygmuntem Solorzem i jego spółką Reddev porozumienia dotyczące wspólnego nabywania akcji w ramach wezwania. Chcą nabyć 82,9 mln walorów po 35 zł za akcję.

- Zdaję sobie sprawę, że w obliczu wyzwań, których chcemy się podjąć, część spośród obecnych akcjonariuszy może nie mieć intencji dalszego pozostawania inwestorami Grupy. Może uznać, że skoro Grupa osiągnęła pewien etap rozwoju, to mogą chcieć wyjść ze swojej inwestycji, nie widząc się jako akcjonariusze Grupy, rozwijającej swoją działalność również w nowych obszarach. Stąd moja propozycja, która umożliwi sprzedaż akcji po godziwej cenie, którą wspólnie dotychczas zbudowaliśmy - wyjaśnił Zygmunt Solorz w oświadczeniu.

Do Zygmunta Solorza i kontrolowanych przez niego spółek należą obecnie 58,75 proc. kapitału i dające 66 proc. głosów na walnym zgromadzeniu Grupy Polsat Plus. We wtorek na zamknięciu sesji giełdowej kurs firmy wynosił 35,30 zł, co dawało kapitalizację w wysokości 22,57 mld zł.

Newsletter

Newsletter

Wybraliśmy miniseriale na święta. Co w kilka dni obejrzeć w streamingu?

Wybraliśmy miniseriale na święta. Co w kilka dni obejrzeć w streamingu?  Stworzył „Emigrację XD” i „Edukację XD”, ale ukrywa tożsamość. „To jest kreacja”

Stworzył „Emigrację XD” i „Edukację XD”, ale ukrywa tożsamość. „To jest kreacja”  Reed Hastings z nową funkcją w Netfliksie

Reed Hastings z nową funkcją w Netfliksie  Kampania Desperadosa z raperem ReTo

Kampania Desperadosa z raperem ReTo  Malcolm i Stomil kontra „janusze biznesu”. „Edukacja XD” wykpiwa absurdy rynku pracy

Malcolm i Stomil kontra „janusze biznesu”. „Edukacja XD” wykpiwa absurdy rynku pracy

Dołącz do dyskusji: Grupa Polsat Plus z rekordowym zyskiem. Sprzedaje więcej usług, a mniej smartfonów