Kontrolowana przez Zygmunta Solorza grupa Cyfrowy Polsat od ponad dekady obsługuje wielomiliardowe zadłużenie, na które składają się kredyty i obligacje. W ub.r. na same odsetki musiała wyłożyć ponad miliard zł, przy czym dzięki nowej umowie przesunęła o cztery lata spłatę większości kredytów.

Od prawie dwóch tygodni najwięcej o imperium biznesowym Zygmunta Solorza mówi się w kontekście sporu biznesmena, którego wspiera przy tym żona Justyna Kulka, z trójką jego dzieci o kontrolę i sukcesję firmy.

Ważne decyzje zapadną na początku przyszłego tygodnia: walne zgromadzenia Cyfrowego Polsatu i Zespołu Elektrowni Pątnów-Adamów-Konin mają dokonać zmian w radach nadzorczych spółek. Natomiast sąd w Lichtensteinie zdecyduje, czy wobec założonej przez Solorza TiVi Foundation zostaną zastosowane zabezpieczenia, wskutek których w życie nie wejdą postanowienia sprzed kilku miesięcy co do sukcesji.

Cyfrowy Polsat z przejęciami i dywidendami

Holding Zygmunta Solorza, którego najważniejszym składnikiem jest grupa Cyfrowy Polsat, mocno rozwinął się w ciągu ostatnich dwóch dekady, przy czym nie odbyło się to bezkosztowo. Od 2011 roku, gdy wyłożył 18 mld zł na przejęcie Polkomtelu, operatora sieci telekomunikacyjnej Plus, spłaca kredyty sięgające kilkunastu mld zł.

W kolejnych latach mógł z wypracowywanych zysków mocniej zmniejszać zadłużenie, ale postawił na inną strategię: realizował kolejne akwizycje. Na przełomie 2017 i 2018 roku Cyfrowy Polsat wyłożył ok. 1,2 mld zł na większościowy pakiet akcji Netii (potem skupował sukcesywnie pozostałe walory, od połowy 2021 roku jest jej jedynym właścicielem). Pod koniec 2017 roku zapłacił 103 mln zł za siedem stacji telewizyjnych grupy ZPR Media (w przypadku nadawcy dwóch kanałów przejął wtedy 34 proc. udziałów, resztę nabył później), a w połowie 2018 roku - 153 mln zł za nieco ponad połowę walorów Eleven Sports (potem dokupił prawie wszystkie pozostałe).

Zdecydował się także na inwestycje w mniejszościowe pakiety. Wiosną 2021 roku wyłożył 500 mln zł na 10 proc. akcji eobuwia (obecnie modivo), które półtora roku później sprzedał za 600 mln zł jednemu z wehikułów inwestycyjnych Zygmunta Solorza. Pod koniec 2019 roku przejął 17,8 proc. akcji Asseco Poland po 65 zł za sztukę (jesienią ub.r. zbył je po 80 zł).

Ponadto w latach 2019-2022 Cyfrowy Polsat wypłacił najwyższe w swojej historii dywidendy. Ich suma sięgnęła 2,66 mld zł, na co złożyły się nie tylko zyski netto, lecz także 521 mln zł z kapitału rezerwowego.

15 mld zł kredytów i obligacji

A co z zadłużeniem? Do kredytów spłacanych i rolowanych od półtorej dekady grupa Cyfrowy Polsat dołożyła wyemitowane kilka lat temu obligacje o łącznej kwocie nominalnej 4 mld zł.

Natomiast suma zaciągniętych przez firmę kredytów i pożyczek w połowie 2024 roku wynosiła 10,68 mld zł, z czego 1,31 mld zł dotyczyło projektów z obszaru energetyki zeroemisyjnej realizowanych przez spółki zależne PAK - Polska Czysta Energia. PAK - Polska Czysta Energia w bilansie grupy Cyfrowy Polsat pojawiła się w połowie ub.r. po przejęciu kolejnego pakietu jej udziałów za 117 mln zł.

CZYTAJ TEŻ: Zygmunt Solorz w sporze nie tylko z dziećmi. Jego holding wciąż walczy ze skarbówką

Dodając do tego 658 mln zł zobowiązań leasingowych, grupa Cyfrowy Polsat na koniec czerwca br. miała do spłaty 15,37 mld zł. Z drugiej strony dysponowała 3,06 mld zł wolnych środków, w efekcie jej zadłużenie netto wynosiło 12,31 mld zł. Przy 3,43 mld zł zysku EBITDA wypracowanego w minionych czterech kwartałach poziom zadłużenia netto do rocznego zysku EBITDA wynosił 3,59, a bez uwzględnienia długu na projekty z energetyki zeroemisyjnej - 3,3.

Za cztery lata Cyfrowy Polsat ma spłacić 7 mld zł

Bez zadłużenia dotyczącego energetyki zeroemisyjnej 71 proc. długu grupy Cyfrowy Polsat to kredyty bankowe, a 29 proc. - obligacje. 16 proc. zostało zaciągnięte w euro.

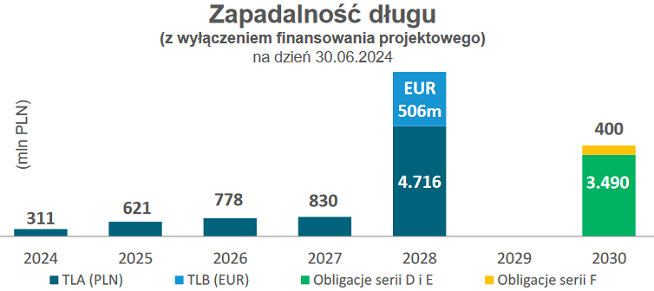

W drugiej połowie 2024 roku firma ma do spłaty 311 mln zł kredytów, zaś w kolejnych trzech latach - od 621 do 830 mln zł rocznie. Na 2028 rok ustalono zwrot pozostałej części zadłużenia kredytowego: 4,72 mld zł i 506 mln euro.

Natomiast dwa lata później holding Zygmunta Solorza ma wykupić swoje obligacje za prawie 4 mld zł.

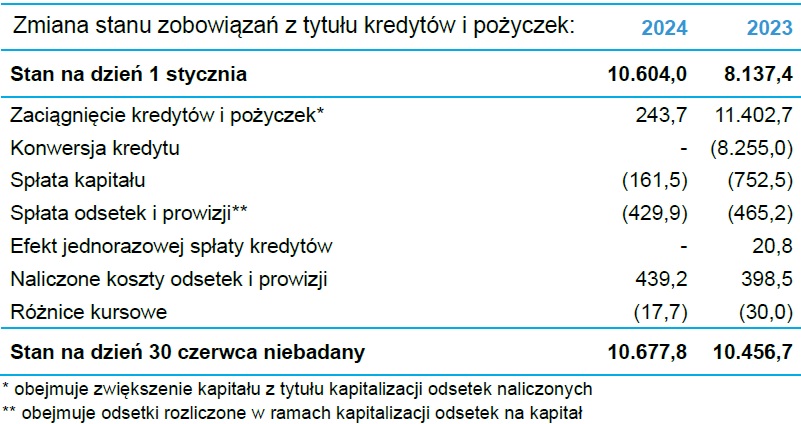

Jak idzie spłata tego zadłużenia? W pierwszej połowie 2024 roku wydatki finansowe netto grupy Cyfrowy Polsat wyniosły 468,4 mln zł, wobec 556,4 mln zł rok wcześniej. Firma spłaciła 429,94 mln zł odsetek i prowizji oraz 161,5 mln zł kapitału.

Z drugiej strony zaciągnęła dalsze 243,7 mln zł kredytów i naliczono jej 439,2 mln zł odsetek i prowizji. W konsekwencji zadłużenie kredytowe brutto wzrosło z 10,6 mld zł na koniec ub.r. do 10,68 mln zł na koniec czerwca br.

W pierwszej połowie ub.r. grupa Cyfrowy Polsat zaciągnęła natomiast aż 11,4 mld zł kredytów. To efekt zawartej pod koniec kwietnia ub.r. umowy z konsorcjum polskich i zagranicznych instytucji finansowych dotyczącej dwóch kredytów w kwocie do 8,225 mld zł i jednego do 506 mln euro. Firma dzięki tym środkom spłaciła ponad 1,2 mld zł kapitału, odsetek i prowizji z poprzednich kredytów oraz dokonała konwersji na kwotę 8,25 mld zł.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Nowa umowa pozwoliła przesunąć o cztery lata spłatę większości kredytów (zgodnie z poprzednią holding Solorza miał zwrócić 6,21 mld zł już w 2024 roku) oraz spowodowała, że firma pierwszy raz znacząco zadłużyła się w euro.

Nawet miliard zł rocznie na odsetki

Od 2022 roku, po tym jak Rada Polityki Pieniężnej mocno podwyższyła stopy procentowe (stopa referencyjna poszła w górę z 1,75 proc. do 6,75 proc., a we wrześniu i październiku ub.r. obniżono ją o 1 pkt proc.), grupa Cyfrowy Polsat musi dużo więcej niż w czasie epidemii i kilka lat przed nią przeznaczać na obsługę zadłużenia.

W 2020 roku koszty finansowe netto holdingu wyniosły 333 mln zł, a w 2021 roku zaledwie 178,8 mln. W 2022 roku było to już 649,9 mln zł, a rok później - 1,08 mld zł. Średni ważony koszt odsetek od kredytu i obligacji w 2020 roku wynosił jedynie 1,8 proc., zaś potem wrósł do 5,1 proc. w 2021 roku oraz 8,5 proc. w 2022 i 2023.

W ub.r. holding Solorza przeznaczył 796 mln zł na odsetki od kredytów i 347,4 mln zł na te od obligacji (licząc z premią za wcześniejszy wykup), wobec odpowiednio 582 i 155,6 mln zł rok wcześniej. Oszczędził 82,1 mln zł dzięki korzystnym zmianom kursów walut i 20,8 mln zł na konwersji obligacji, za to koszty wyceny zadłużenia, dla którego nie zastosowano zabezpieczeń poszły w górę z -72,7 do 28,5 mln zł.

Natomiast w 2024 roku firma odczuła już obniżkę stóp procentowych z jesieni ub.r.: w pierwszej połowie br. koszty ważone odsetek wyniosły 8,3 proc., wobec 9,5 proc. przed rokiem.

Rosnące koszty obsługi zadłużenia to jedna z przyczyn spadku rentowności grupy Cyfrowy Polsat. W ub.r. przy 13,63 mld zł przychodów zarobiła na czysto 311,6 mln zł, wobec 901,1 mln zł rok wcześniej. Poprzednio niższy zysk netto wypracowała w 2014 roku - 292,5 mln zł, ale wtedy jej wpływy wyniosły 7,41 mld zł.

Spadek zyskowności spowodował, że podniósł się poziom zadłużenia holdingu - w ujęciu długu netto do zysku EBITDA z ostatniego roku. Na koniec 2020 roku ów wskaźnik wynosił 2,8 (przy 11,85 mld zł zadłużenia netto), dwa lata później - 2,86 (9,93 mld zł długu netto), a na koniec ub.r. - już 3,82 (12,26 mld zł długu netto).

Kosztowne inwestycje w energetykę

Grupa Cyfrowy Polsat miała w ostatnich latach jedną dużą okazję, by mocno ograniczyć swoje zadłużenie. W połowie 2021 roku za 7,07 mld zł sprzedała firmie Cellnex 99,99 proc. udziałów spółki Polkomtel Infrastruktura, do której należą pasywne i aktywne warstwy mobilnej infrastruktury, na czele z ok. 7 tys. lokalizacji oraz około 37 tys. różnych systemów on-air.

W efekcie w trzecim kwartale 2021 roku przy 3 mld zł przychodów osiągnęła 4,59 mld zł zysku EBITDA i 3,15 mld zł zysku netto. Na koniec września 2021 roku miała aż 7,47 mld zł wolnych środków, a wskaźnik jej długu netto do rocznego zysku EBITDA wynosił tylko 0,65.

Holding Solorza nie zdecydował się spłacić dużej części zadłużenia, tylko mocno postawił na rozwój w energetyce zeroemisyjej. W ramach ogłoszonej pod koniec 2021 roku strategii zapowiedział, że do 2026 roku zainwestuje w tym obszarze ponad 5 mld zł: ok. 5 mld zł w osiągnięcie ok. 1000 MW zainstalowanej mocy produkcyjnej czystej energii oraz około 0,5 mld zł w budowę łańcucha wartości gospodarki opartej o wodór.

Zapowiedzi szybko przeszły w czyny. Tylko w pierwszych trzech kwartałach 2022 roku grupa Cyfrowy Polsat na przejęcia wyłożyła 739 mln zł: za 478,7 mln zł kupiła ok. 40 proc. udziałów PAK-PCE, a za 187 mln zł - 67 proc. udziałów Portu Praskiego. Ponadto udzieliła kilku pożyczek spółkom zależnym PAK-PCE realizującym projekty energetyczne (głównie farmy wiatrowe), np. we wrześniu 2022 roku pożyczyła do 160 mln zł na budowę farmy w gminie Potęgowo oraz udzieliła poręczeń lub gwarancji w kwocie do 73 mln euro dotyczących dostawy i zainstalowania tam turbin wiatrowych.

Inwestorzy bez dywidendy, akcje Cyfrowego Polsatu mocno w dół

Właśnie inwestycje w energetykę i wyższe koszty obsługi zadłużenia były podawane przez Cyfrowy Polsat jako przyczyny, z których spółka w 2023 i 2024 roku nie wypłacała dywidendy. Za ub.r. 639,55 mln zł jednostkowego zysku netto zasiliło jej kapitał rezerwowy.

- Zatrzymane w Spółce środki posłużą w szczególności do terminowej realizacji obecnie trwających projektów w segmencie zielonej energii polegających, m.in., na budowie farm wiatrowych. W efekcie realizacji ww. projektów w 2026 roku grupa kapitałowa Spółki osiągnie moc zainstalowaną w odnawialnych źródłach energii, umożliwiającą produkcję do 2 TWh czystej energii rocznie - wyliczył zarządu Cyfrowego Polsatu w komunikacie dla inwestorów wiosną br.

Zwrócił też uwagę na „utrzymujący się na podwyższonym poziomie, m.in. w efekcie finansowania strategicznych inwestycji, wskaźnik zadłużenia netto (spółki - przyp.)”, a także „niesprzyjające otoczenie makroekonomiczne, w szczególności wysoką presję inflacyjną oraz utrzymujące się na wysokim poziomie stopy procentowe przekładające się na wysokie koszty obsługi zadłużenia”.

Duże inwestycje i wyższe koszty obsługi zadłużenia obniżające zyskowność, a do tego niewypłacanie dywidend, nie przypadły do gustu inwestorom giełdowym. Krótko przed ogłoszeniem strategii do 2026 rok kurs akcji spółki był rekordowo wysoko, na pułapie 36-38 zł. W ciągu dwóch i pół roku zmalał o ponad dwie trzecie, w marcu br. wyznaczając swoje historyczne minimum tuż poniżej 10 zł.

Od połowy ub.r. firma osiąga już wpływy z obszaru energetycznego, a po obniżce stóp procentowych i podpisaniu nowej umowy kredytowej wydaje nieco mniej na spłatę długo.

Rynek kapitałowy przyjął to z zadowoleniem. Przez ostatnie pięć miesięcy kurs akcji Cyfrowego Polsatu zyskał 20 proc., pod koniec sierpnia na krótko sięgając 15 zł.

Natomiast ostatnie doniesienia o sporze Zygmunta Solorz z dziećmi ściągnęły cenę spółki z ponad 14 zł do ok. 12,5 zł. Przy kursie 12,525 zł z zamknięcia piątkowej sesji kapitalizacja firmy wynosiła 8,01 mld zł, a wartość pakietu należącego do biznesmena - 3,86 mld zł.

Zygmunt Solorz, główny akcjonariusz Cyfrowego Polsatu

Zygmunt Solorz, główny akcjonariusz Cyfrowego Polsatu